2018-02-02 18:16:23 网站投稿 T大

自上一次季度报告发布以来,国际市场价格曾两次尝试向上突破,然而每一次尝试均被大量的商业卖盘打压。2017年4季度市场曾出现几个支撑因素:基金订货流、天气阻碍、强劲的乙醇市场、良好的目的地采购以及以原油为主的外围市场的支撑。随着大部分支撑被消化,市场情绪变得愈加利空。我们是否已经进入“熊市”,后市是否还有其他力量进一步推动供求关系?

全球供需格局前瞻(一)

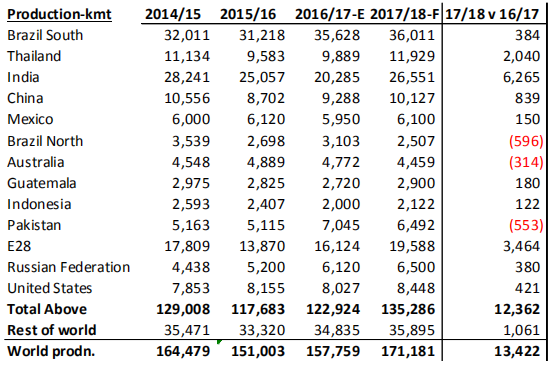

由于印度、泰国、黑海地区和美国产量劲增,预计2017/18年度全球食糖产量将达到1.712亿吨。17年4季度和18年1月份巴西中南部天气理想,现阶段看18/19年度巴西甘蔗供应风险有限,不过接下来3-6个月的天气也十分关键。

2017/18年度全球糖产量较2016/17年度增加1340万吨,创纪录的增产幅度主要来自于巴西中南部、美国和俄罗斯产量创新高,以及泰国和印度产量同比增幅创纪录。

尽管2018/19年度巴西中南部甘蔗老化,但良好的降雨令产量前景看似未受影响。但不能排除2/3月份天气干燥以及6/7月份霜冻或甘蔗开花对老化甘蔗可能产生的影响。

初步预计2018/19年度全国主要产糖国改种其他作物的糖料种植面积不多,今年3月底-5月初将可以对种植面积变化趋势进行确认。

17/18及18/19年度全球食糖产量将触及记录高位,且17/18年度的产量仍有上调空间(150-200万吨)。

全球食糖产量

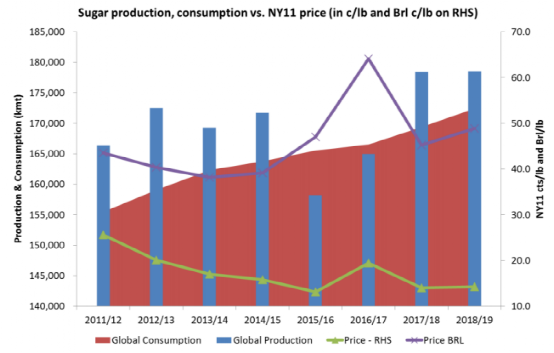

全球供需格局前瞻(二)

预计17/18及18/19年度全球糖市将累计出现1500万吨的供应过剩。过剩主要来自欧盟、印度、泰国、黑海,甚至可能出现在供应不确定性较大的巴西中南部。食糖对健康的负面影响抑制消费增长,预计消费增长率较历史水平下滑0.3-0.5%,至2%。

15/16及16/17年度全球供应缺口总计约900万吨,预计17/18年度全球过剩900万吨,并且仍有上调风险。

预计18/19年度全球供应过剩600万吨,但过剩量在后期上调或下修均有可能(印度/泰国可能令过剩增加200万吨,巴西中南部可能导致过剩下调200万吨)。

17/18和18/19连续两年的供应过剩或导致全球库存超越14/15年度创下的记录高位。

由于巴西糖的几个出口目的地逐渐建立库存,全球进口需求成为关键问题。

由于欧洲、黑海地区和美国缺乏进口需求,印度从18年4季度起过剩滋生,全球贸易流中将出现预料之外的买家。

全球供需变化(千吨)与国际糖价走势图(美分/磅)

巴西中南部18/19年度甘蔗供应量、糖醇比和能源市场前景对后期市场变化影响十分关键:在糖价下跌的背景下,巴西乙醇生产能在多大程度上消化食糖过剩?

同样值得关注的是,欧盟在取消配额后的新出口目的地以及其对白糖溢价的影响:在目前的价格和价差下,精炼厂能否出现意外的需求?

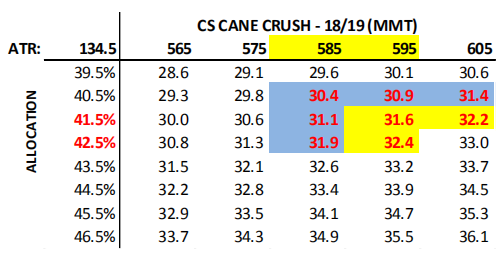

巴西中南部:18/19榨季产量可以降至多低?

18/19榨季巴西中南部产量分析

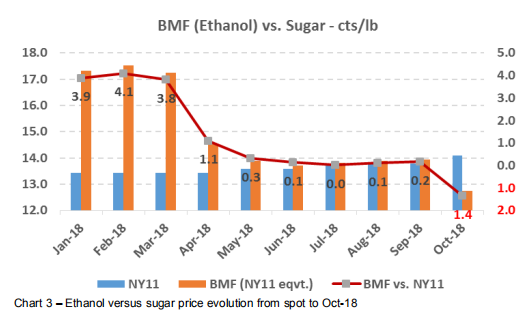

乙醇折价高出糖价400点,关注2-3季度的乙醇/原糖价差。

乙醇(BMF)v.s 原糖价格走势图(美分/磅)

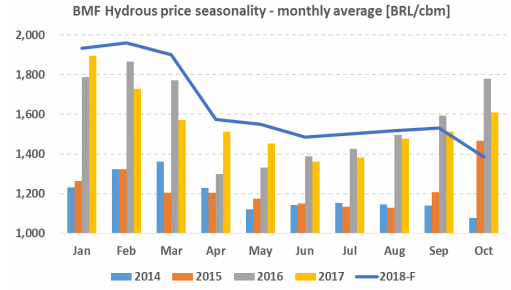

乙醇价格走势季节性明显,通常在间种期至压榨初期骤降。

乙醇月度均价

乙醇折价显示,中南部糖厂在2-3季度生产乙醇比产糖的利润高出15-20个点左右。

糖厂是否会最大化生产乙醇值得关注。15/16榨季糖价较乙醇折价低100-150个点,天气原因(降雨)将甘蔗制糖比打压至40.3%。

预计18/19榨季中南部的甘蔗供应量约为5.85-5.95亿吨,在最大化生产乙醇的情况下,预计糖厂仍然能够产出3100万吨糖。

若要让糖厂最大化生产乙醇,需要糖价在至少2季度之前都保持低于乙醇折价,天气仍然起着关键作用。