2018-06-13 17:42:00 T大

泰国最后一家糖厂已于6月5日结束压榨,2017/18榨季泰国共54家糖厂开榨,累计压榨甘蔗1.349亿吨,产糖1468万吨,同比增加46%。那么在泰国大幅增产的背后,主要受到哪些因素支撑?

单产增加

由于降水充足,在2017/18榨季初,泰国产量将从受到干旱侵袭的2015/16及2016/17榨季大幅恢复的预期已被普遍认同。然而,当时市场认为单单甘蔗单产提高这一预期并不是甘蔗供应量大幅增加的主要原因。

甘蔗种植增加

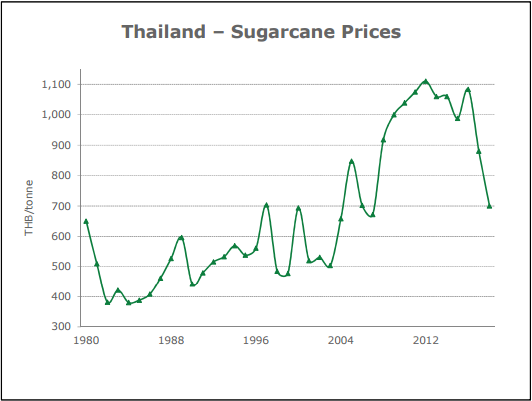

而另一个产生影响的因素,它的数据大大超过预期,那就是:农民在2016年底及17年1季度的种植期内大幅扩大甘蔗面积,尽管2012-2016年蔗价下滑,但15-16年间甘蔗的其他竞争作物价格大跌。另外,2017年1月泰国政府将最低甘蔗价格设定在1050泰铢/吨(1美元=31.91泰铢),较前一年提高30%,主要受到当时国际糖价走高的影响。以上这些因素显然刺激农户从木薯改种甘蔗,大幅增加甘蔗种植。

泰国全年的甘蔗价格是由甘蔗与食糖委员会办公室(OCSB)提前确定并通常于每年10月份公布。OCSB以食糖销售收入预估为基础来制定最初的甘蔗价格。糖厂将这个定价作为基准来计算支付给种植户的最初价格。OCSB通常在榨季末重新评估食糖销售收入,并公布最终的甘蔗价格。价格最终价格低于最初价格,泰国甘蔗与食糖基金将给糖厂支付差价。

泰国甘蔗价格走势图(泰铢/吨)

由于全球价格下跌,2017/18榨季的最低蔗价为880泰铢/吨,低于2016/17榨季的最终蔗价1083.86泰铢/吨。然而,目前泰国的木薯价格反弹并较一年前翻了近3倍。

压榨能力提高

压榨能力提高是促进本榨季泰国增长的另一个因素。近几年,泰国有好几家糖厂压榨能力增加,尤其是东北部主产区的糖厂,另外2016/17榨季还有两家新糖厂开工,以至于泰国目前的糖厂数量增加至54家。2018/19榨季另有两家糖厂计划开工,总糖厂数量将增至56家。很显然,无论是扩产还是新开的糖厂都刺激了农户增加甘蔗种植,以保证他们的原料供应,并且这些糖厂都成功做到了这一点。

那么现在问题来了:产出的糖需要如何消化?现有的三个途径是国内消费、乙醇生产和出口。

国内消费

泰国国内食糖消费量在最近几十年得到增长,但增长趋势或很快出现逆转。众所周知,对于泰国此类新兴国家的消费增长的主要驱动力是经济和人口增长。

今年泰国的经济增速预计从去年的3.9%提高至4.6%,这无疑是对消费有利的。而泰国的人口增长令人忧虑,目前泰国的人口约为6900万吨,但人口年增长降至约20万吨,或0.3%。自1998年以来,泰国的人口增长率一直出现下滑,因出生率下降而死亡率增加。

更糟糕的是,由于一项新的含糖饮料税的出现,泰国国内食糖消费量或将遭受进一步下跌。新的含糖饮料税方案于2017年9月15日生效,但2019年10月1日才正式征收,泰国饮料制造商获得两年的宽限期。不过,OSCB数据显示,泰国的工业食糖消费占总消费量的46%,但在2018年1季度下滑15%,主要因饮料业的需求减少。饮料制造商逐渐开始调整产品配方来代替糖,以避免被征税。

综上所述,无论从短期还是长期来看,提高国内消费都无法成为解决当前产量过剩的主要方案。

乙醇生产

据报道,今年五月中旬,泰国方面决定削减原糖出口量,转用于乙醇生产,因全球食糖供应过剩及糖价下跌导致出口价值下降。将有至少50万吨原糖被出售给本土乙醇生产商,由于油价上涨势头猛烈,预计生物燃料乙醇的需求将增加。泰国通常每年分配20万吨原糖用于乙醇生产,而今年额外增加了30万吨。OCSB的秘书长Worawan Chitaroon表示,在需要的情况还有可能分配更多的原糖用于乙醇生产,并且分配50万吨原糖用于乙醇生产还可削减生产成本。目前泰国很多用木薯作为乙醇原料的生产商饱受原料价格上涨的困扰。

据泰国能源部数据,该国2017年仅有90万吨甘蔗用于生产乙醇,占乙醇总产量的约5%,泰国乙醇的生产原料主要为糖蜜(产出占总产量的60%)和木薯。鉴于17/18榨季的糖蜜产量增加近41%达到545.6万吨,将有充足的糖蜜用于2018年的乙醇生产。无论如何,尽管目前用于生产乙醇的原糖量增加,但并不足以解决过剩问题。

食糖出口将创新高

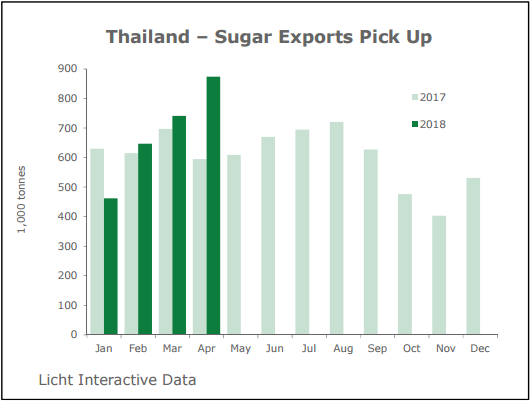

泰国食糖出口量走势图(千吨)

综上所述,解决泰国本榨季食糖产量过剩的主要途径只能交给出口,尽管价格相当低迷。

泰国的食糖出口量位列全球第二,仅次于巴西,但2016/17榨季仅出口了710万吨糖(原糖值),远低于2014/15榨季的记录高位820万吨,主要因15/16和16/17榨季产量减少。而2017/18及18/19榨季的出口量预计上升。2017/18榨季前半段的总出口量仅同比增加10%,为330.8万吨。榨季前几个月的发运量较为低迷,从18年初起开始加速,仅4月份的出口就达到87.4万吨。假如这样的出口节奏延续至榨季末,那么整个榨季的出口量或触及850万吨的历史新高。但即使出口达到这样的规模,本榨季还将有约300万吨库存需要在2018/19榨季销售,下榨季的出口量甚至可能攀升至1200万吨之上。

泰国的食糖出口在亚洲范围内占据主要优势。其主要的原糖出口目的地为印尼、日本、韩国、马来西亚和台湾,而柬埔寨、泰国、缅甸、中国和老挝是泰国白糖的主要买家。

2017/18榨季的前半段泰国原糖出口量从一年前的148.7万吨增加至193.4万吨,占总出口量的53%。主要因印尼、韩国和台湾的进口增加。

与此同时,低等级白糖和精炼糖的出口量从一年前的182.1万吨小幅减少至172.4万吨,出口至台湾的量增加,但缅甸和中国大陆的进口减少。本榨季前几个月泰国出口量的波动更多反映了发运时机的选择而不是整体的出口趋势。

2016/17榨季,泰国糖出口总量从2015/16榨季的743.6万吨减少至710.6万吨,主要因原糖主要买家印尼的需求减少,而另一方面,低等级白糖和精炼糖的出口量从352.4万吨增加至402.7万吨(原糖值),主要因台湾和老挝的需求增加。不过,出口至这两地的大部分糖最后被走私至中国,但16/17榨季中国直接从泰国进口量仅为约36万吨。

前景展望

2017/18榨季泰国糖产量创下1470万吨新高,鉴于国内消费和乙醇生产可以消化的糖产量有限,泰国大部分糖过剩都将需要通过出口来解决。

或许巴西糖产量预计在2018/19榨季大幅下滑对于泰国生产商来说并不是一个很好的时机。与此同时,最新的消息显示印度政府更倾向于在国内建立缓冲库存而不是通过出口来消化过剩。这将有利于泰国糖在出口市场上销售。

然而,2018/19榨季预计将再次出现高产,分析机构F.O. Licht预计下榨季的产量仅较本榨季减少约50万吨。虽然说2017/18榨季泰国甘蔗定价下滑将在一定程度上影响2018/19榨季的种植意愿,但2018/19榨季将有大量的供应量来自宿根蔗。当然,接下来几个月的天气也将影响下榨季的产量前景,不过,目前没有迹象显示下榨季泰国将出现大幅减产。