2018-07-20 18:18:23 ECTP T大

上一个季度,外围因素跃居基本面之上搅动糖市。诸多事件引发了全球投资环境以及世界局势的不确定性。以下几个事件需要我们重点关注:

1、中美贸易日益恶化。到目前为止,危害更多停留在言论上,然而市场情绪确实受到影响。除了对货币和股票的影响之外,农产品价格在6月大幅修正,引发强劲的资金外流和直接抛售。

2、美联储的鹰派立场,尤其是与欧洲央行和日本央行的鸽派立场形成鲜明对比。美元进一步升值对大宗商品不利。

3、欧洲(意大利选举、难民危机)和巴西(卡车司机罢工、巴西国家石油公司、总统候选人)的政局不稳显而易见。同时也是几个新兴市场国家的选举时期。最后,北韩会谈引发了一些声音,但最终结果是好的。

4、OPEC的会议和中东的紧张局势对能源至关重要。

在过去的一个季度里,关于未来道路的不确定性和分歧已经体现在价格中,并且可以谨慎地认为当前的起始点比三个月前好得多。特朗普仍然是不可避免的不确定因素和警惕点。

糖的基本面没有发生什么变化。而坏消息是我们仍处于熊市,一个供应增加、库存增加和需求低迷的环境。好消息是,我们已经慢慢地开始调减预期。解决的过程将是缓慢的,并且部分将由我们无法控制的因素决定。

全球供需面前瞻(一)

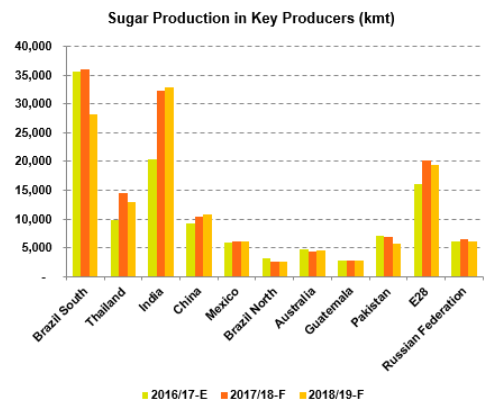

18/19年度产量下降主要受到巴西中南部主导。目前的价格无法触发大规模的种植面积缩减。

北半球大部分地区的天气保持良好,但黑海和欧盟部分地区存在一些风险。

巴西的干旱天气若持续,或导致18/19乃至19/20年度的甘蔗供应量进一步减少。

6月和7月截至目前印度和泰国季风雨表现良好,但8月和9月的情况也同样关键。黑海和欧盟的部分地区正在经历一段干旱期,而甜菜的关键雨季即将到来(7、8、9月初)。

主产国产量预估(千吨)

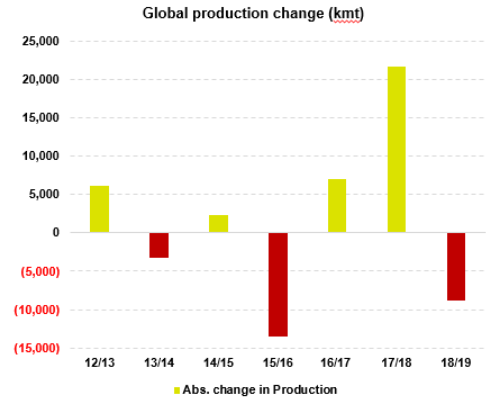

全球糖产量增减(千吨)

全球供需面前瞻(二)

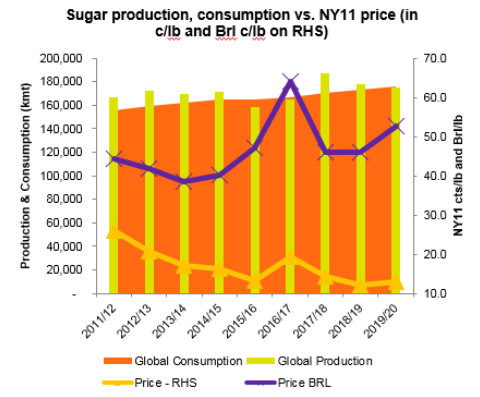

17/18及18/19年度全球糖产量共计过剩2100万吨。全球供需过剩的大幅减少最早将要等到19/20年度。

鉴于目前为止印度和泰国天气良好,提振19/20年度的种植量,2019年初食糖价格或将保持低于乙醇折价及大多数主产国的种植成本(约15美分/磅)。

假如天气风险扩散到导致18/19年度全球供应量减少500万吨的程度,并对19/20年度的供应产生威胁,那么全球库存将恢复至正常水平。

全球食糖产量、消费量与原糖价格走势图

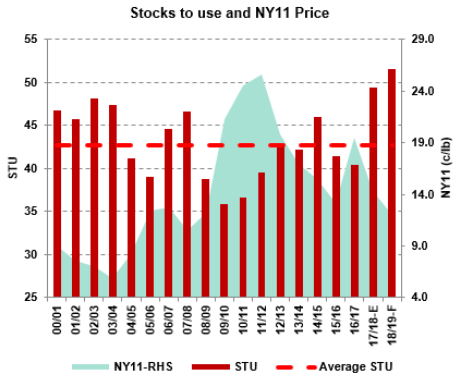

全球库存与纽约11号原糖价格

印度出口在即?

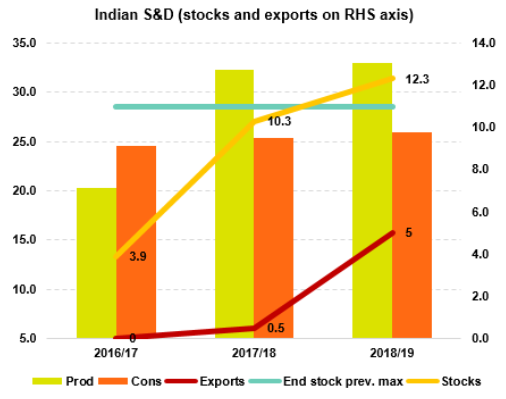

印度政府建立了300万吨缓冲库存,最低销售价为29000卢比,以解决已经累计高达2320亿卢比的甘蔗欠款危机。为了进一步调控国内市场糖价,政府对糖厂实行月度销量限制。除此之外,还发放了200万吨的强制出口配额。

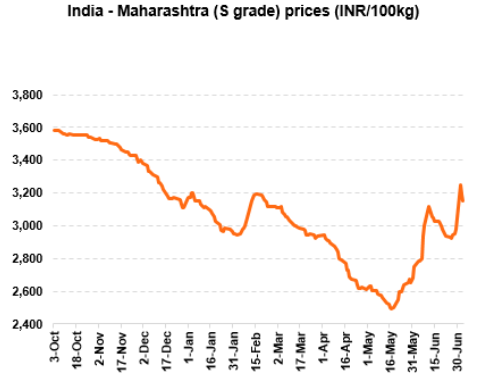

印度糖价在五月中跌至25000卢比/吨的低位后反弹26%。糖厂拖欠的甘蔗款目前预计已经减少至约1980亿卢比。印度出口也在操作中但不太可能达到规定的200万吨目标,可能仅达到目标量的25-50%。

印度库存将维持高位,由于18/19及19/20年度的产量前景良好,库存将持续成为累赘。印度18/19年度过剩量将达到500-800万吨,从18年4季度起或开始大量出口。

印度马哈拉施特拉邦S级糖价走势图(卢比/100公斤)

印度食糖供应、需求及库存情况

关键风险前瞻(一):全球天气

随着赤道太平洋海面下温度持续升高,太平洋中部未来几周强烈的雷暴活动可能会通过西风爆发推动第四季度的厄尔尼诺现象。目前第四季度的厄尔尼诺现象发生的几率高达65%。

从历史上看,厄尔尼诺导致东南亚的季风强度低于正常值,也就是说,导致泰国雨季提前结束。因此,一旦厄尔尼诺现象发生,就有可能导致晚季的干旱。

厄尔尼诺同样将导致印度季风降雨提前结束,或雨季末期的降雨减少。

由于目前的情况是绝对中性的,对巴西的影响或需要进入到雨季才能感受到。从历史上看,厄尔尼诺现象导致中南部地区湿热。

关键风险前瞻(二):非基本面因素

世界经济仍在良性轨道上。我们再次躲避了一场欧洲危机(至少目前来看),并在某种程度上遏制了贸易战的进一步升级。目前为止一切都很顺利。贸易关税是一个重要关注点,但它令投资者感到不安。

在最初的钢铁和铝关税之后,美国针对中国的第二轮关税将于7月6日生效。总计达85亿美元(即在最初的500亿美元中,340亿美元的商品将被征收25%的关税)。中国以牙还牙。此外,对于另一轮对价值4000亿美元商品的征税(同样是针对中国的,作为一种报复性措施)没有更多的细节被知晓。

金融市场已经蒙受大量的损失,值得注意的是,美国、欧洲和中国的经济规模各为15-20万亿美元。与这些经济体的总规模相比,总关税显得微不足道。到目前为止,市场的反应是否过于激烈?

不完全是。现在还没有造成任何伤害。但事实是,我们根本不能排除世界经济增长脱轨的风险。特朗普有能力做到这一点,即使这是一种自我惩罚。在11月6日中期选举之前,继续推动贸易战论调的动机十分强烈,尤其是在美国经济正处于正增长的背景下。中国并不是唯一的目标,因为汽车和汽车零部件(3000亿美元)和北美自由贸易协定(6140亿美元)受到了更多威胁,影响了其他重要经济体。谨慎过度乐观是绝对的建议。

从长远来看,糖和大宗商品面临的风险是:(1)美元通过更多的央行政策、通胀和增长升值;(2)美国与世界贸易关系恶化,这将阻碍增长,影响货币,并引发避险情绪,(3)欧洲政局的恶化与前一项的影响相似,巴西即将举行的大选将对雷亚尔产生影响。对糖来说,这些事件中最明显的晴雨表将是巴西雷亚尔,紧随其后的是能源价格。

特朗普破坏全球人气和增长的可能性,或导致经济衰退的风险在2019年明显地摆上台面。

订单流方面,我们看到基金进行了不少空头回补,而泰国和巴西糖厂的定价也有了很大的提升。尽管生产者压力的风险已大大缓解,但基金却在各方面都构成威胁。近月贴水的市场结构和催化剂的缺乏将使基金的持仓主要通过技术面决定,而且很有可能是介于平仓及最大化空仓之间。这里明显的风险是自2017年夏季以来20万的空头头寸基本未被撼动。

多空对决

(一)看多因素:

1、气候风险(1)巴西干旱;(2)巴西寒冷天气导致霜冻风险;(3)受厄尔尼诺提前上升影响而表现不佳的季风;(4)欧洲和黑海干旱

2、技术面改善或外部市场冲击(雷亚尔和原油)触发系统的空头回补

3、食糖生产成本对全球产量及面积的影响

4、由于经济原因,农户更多地种植替代作物

5、能源仍将是巴西国家石油公司价格调整和乙醇比价的支撑因素

6、由于糖价低于生产成本,原产地和目的地纷纷建立缓冲库存构成需求

7、印度出口较预期延缓

(二)看空因素:

1、巴西国内生产总值(GDP)预期恶化

2、中国:走私利润下降,官方进口减少,政府继续放储

3、全球的天气风险已经消退;18/19年度印度和泰国产量骤降的可能性很小

4、尾部风险:(1)美元持续升值(2)能源价格调整< 70美元)

5、商业对冲:由于价格仍然能够给出利润,生产者被迫在2018年套保,并在2019年增加套保

6、巴西的特殊风险:在巴西总统选举中,民粹主义候选人获胜,未能推进必要的改革

7、全球经济增长和市场情绪受到贸易战的打击

8、巴西玉米和玉米乙醇产量增加

9、泰国糖质量担忧

总结与价格展望

市场终于在黑暗的尽头看到了曙光吗?我们确信将迎来一个良好的开端,并将在未来启动供应调整。

印度,甚至在某种程度上的中国,在解决全球食糖供需问题方面存在明显障碍,必须在适当的时候进行结构性改革,以使这些市场能够在成本更低的世界市场上持续运转。特别是在印度,未来的短期解决方案不一定会给世界市场猛浇一桶冷水,实际上我们预计印度糖将在世界市场有需求的时候才流出。

巴西糖业的灵活性和乙醇市场的流动性为市场提供了一个特殊的解决方案。奥托循环的增长低于最初的预期,但本榨季乙醇需求持续增长的因素仍然存在。

最后,全球增长的论调正在减弱,未来更多的灾难性情景正在全球各地抓住投资者的信心。巴西货币和新兴市场的尾风仍将是一个更真实的威胁。

我们对趋势持续逆转的信念依然渺茫。世界上仍有大量的糖。但也发生了一些变化,这将使市场避免急剧恶化。预计价格将在近期的低点和乙醇折价/印度的出口价/大多数主产国的生产成本之间区间震荡。

生产商或在货币疲软及糖价高于13.5美分之时套保,消费者或在当前的价格水平上积极定价,并在价格低于长期平均水平的时候增加买入。

价格前景展望