2019-07-10 09:35:25 网站投稿 T大

上周白糖期货再次上涨,周五盘中09合约一度拉至涨停板,引发资金的关注,周末各种文章也发表了不同的见解,在此,笔者也把自己的简单想法发表一下,仅供各位参考。

一、供需平衡,修复贴水

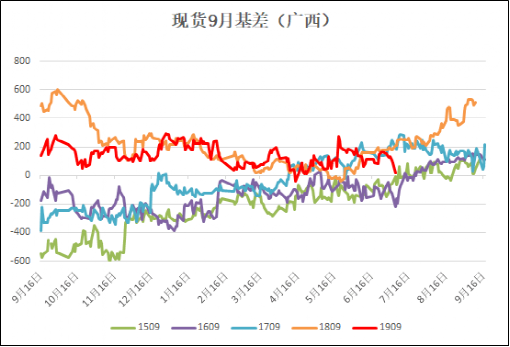

由于今年甜菜糖仓单已经不再有抛盘的压力,国产糖的消费情况较好,整个上半年的行情基本上基差在0-200之间波动,这种行情之下,每次盘面贴水200都是一个绝佳的买入机会,等到平水就平仓,此策略屡试不爽。

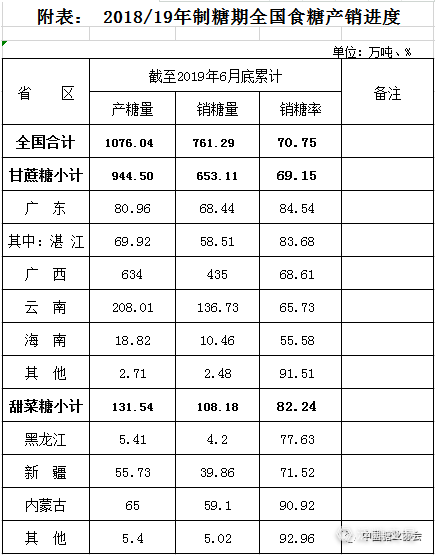

本轮09合约从5000附近一跃拉升至5300附近,也同样是走修复贴水的逻辑。从图上可以看到,6月份的销售情况依然较好,全国的产销率已经达到70%,市场库存仅剩300万吨左右,按照前期的销售进度来看,未来在国储和进口加工糖有效补充市场之前,糖源将会偏紧,此时期现联动,多头一举拉升至5300附近合情合理。

二、等待最后一次压力测试

基本面上来看,09合约在5300以上空间还是相对有限的,毕竟目前离最终的交割还有2个月的时间,有足够的时间注册仓单交割盘面。7月8日当天注册仓单上就已经有所体现,来宾荣桂增加900张,而有效预报中北方库点也增加了1100张,目前市场糖源依然相对充裕,09在如此高位,多头自然是不会接货,因此后期的09回落空间还是相当大的,5100附近应该是可以预期的。

同时,上半年加工糖由于进口许可证发放问题,迟迟未能加工投放市场,也是价格偏强的一个原因,但是目前市场普遍预期加工糖将在7月-8月之间大量进入市场,所以在这么一个情况下,未来两个月国产糖的销售也会面临一定的压力,从近期中粮在各大港口的到货报价情况可见一斑。

不过,笔者认为其实加工糖压力也并没有那么巨大,如果目前是熊市阶段,那么加工糖的进入会是一个落井下石,但是今年国产糖的去库存情况已经较好,牛熊拐点,对未来的乐观是目前整个行业的共识,那在如此的情况下,价格的韧性也将大大增强,每一次贴水行情都是一个买入的机会。

三、外盘缺口已成共识

纵观近期各大机构对明年的预测来看,明年全球供需缺口是相对明朗的,我们不管看是300万吨还是500万吨,从目前印度的面积减少、天气异常再到巴西乙醇的强劲需求对糖的生产减少,这一系列的利多因素也都在发酵,相信目前的库存在未来几个月也将得到进一步消化,届时才能有较为流畅的上涨行情。

不过无论如何,较为明确的是外盘在11-12美分估计是一个低位区间,市场目前已经对利空因素较为钝化,对利多因素更为敏感。因此未来走高是15美分还是17美分其实不重要,起码现在继续做空风险相对偏大,风险收益比并不划算。

四、空头牌,打一张少一张

上半年,市场每过一段时间都会有国储放储传言令价格承压,但是市场在低位始终坚挺,4900一线难以打破。即使是面对明年下调关税的大利空的情况下,近月合约也始终坚守4900。而经过前期的洗礼,市场逐步回归理性,最大的关税利空已经在前期得到彻底的释放,既然我们对外盘未来充满乐观,那明年的合约再下跌空间也已经十分有限,特别是2005合约,笔者一直坚持4800-4900是大的底部,买入的安全边际较高。

随着时间的推移,库存的消化,国内的利空因素已经在前期的价格波动中不断得到消化,未来即使国储再放,也是在后期价格有所反弹之后再放,所以笔者再次强调,后期每一次的价格回踩,都是一个买入机会,也许是价到,时间未到,但是坚定持有多单,时间将是多头最好的朋友,具备较高的风险收益比。

五、策略建议

1、单边策略:

SR1909合约5150-5200逢高做空为主,中线目标5000,止损5230.

SR2001合约4950-5100逢低买入为主,中线目标5400-5500,止损4900。

2、套利策略:

9-1价差在100以上进行反套,目标30-50,止损130。

3、期权策略 09期权合约还有一个月时间到期,卖出宽跨式期权组合,卖出5000看跌期权,卖出5300看涨期权。