2020-05-25 09:55:56 网站投稿 T大

2020年5月22日郑商所发布《关于调整白糖期货合约交易保证金标准、涨跌停板幅度和交易手续费标准的通知》(郑商函〔2020〕198号):根据《郑州商品交易所期货交易风险控制管理办法》第十条及《郑州商品交易所期货结算细则》第二十七条规定,经研究决定:一、自2020年5月25日结算时起,白糖期货合约的交易保证金标准调整为7%,涨跌停板幅度调整为6%。二、自2020年5月25日当晚夜盘交易时起,暂停实施郑商发〔2020〕11号文中关于白糖期货品种近月非主力合约手续费优惠的相关规定。

此《通知》的发布,引起了市场人士的广泛猜测。众所周知,2020年5月22日是商务部2017年第26号《关于对进口食糖采取保障措施的公告》对食糖配额外进口实施为期三年的贸易保障措施的结束日期,我们结合贸易保障措施到期前后市场的反应对后市风险做以下简要回顾和分析:

1、食糖进口政策溯源

|

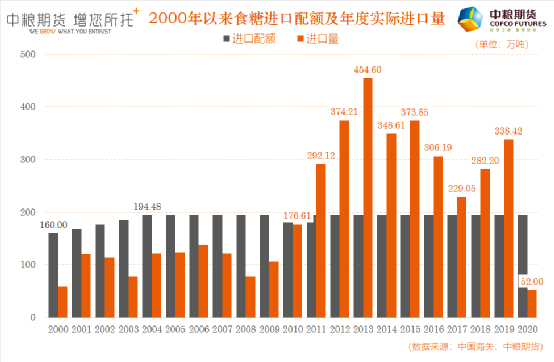

我国加入WTO后承诺,食糖进口配额在2000年160万吨的基础上每年递增5%、5年内递增至194.48万吨,这也是进口配额的来源。如图,2010年之前由于进口成本及原糖加工企业产能所限,进口量相对偏小。

2010年随着内外价差的扩大,国内原糖加工产能迅速扩张,至2013年全年进口高达454.60万吨,进口糖对国内市场的冲击十分明显。

2014年10月13日商务部海关总署公告2014年第71号公布,根据《中华人民共和国对外贸易法》、《中华人民共和国货物进出口管理条例》和《货物自动进口许可管理办法》,现决定将进口关税配额外食糖纳入自动进口许可管理(详见附件),自2014年11月1日起执行。这也就是我们所说的进口管控措施,进口管控措施实施后,进口量得到了明显的控制,自2015年起呈逐年下降的态势。

|

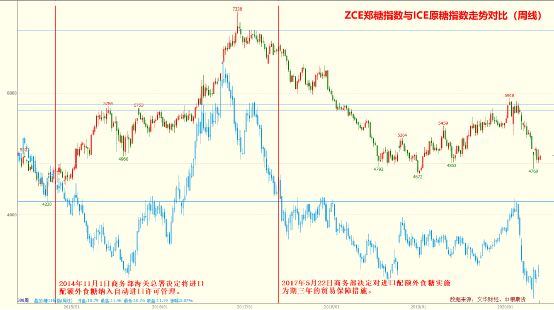

但是,2017/18榨季ICE原糖处于技术熊市,期价自高位大幅下挫,内外价差进一步扩大(如图所示)。

在国内糖业主产区和生产企业的要求下,中华人民共和国商务部根据《中华人民共和国保障措施条例》(以下称《保障措施条例》)的规定,2016年9月22日,商务部(以下称调查机关)发布2016年第46号公告,决定对进口食糖产品(以下称被调查产品)进行保障措施立案调查。调查机关对被调查产品进口数量是否增加、是否对国内产业造成损害及损害程度,以及进口数量增加与损害之间的因果关系进行了调查。调查结束后,商务部根据《保障措施条例》第二十条规定作出裁定(商务部公告2017年第26号《关于对进口食糖采取保障措施的公告》)。其裁定进口食糖数量增加,中国食糖产业受到严重损害,且进口产品数量增加与严重损害之间存在因果关系。因此根据《保障措施条例》第二十条规定,商务部向国务院关税税则委员会提出实施保障措施的建议,国务院关税税则委员会根据商务部的建议作出决定,自2017年5月22日起,对进口食糖产品实施保障措施。

其具体内容如下(该产品归在《中华人民共和国进出口税则》:17011200、17011300、17011400、17019100、17019910、17019920、17019990项下(其中17011300和17011400在2011年版《中华人民共和国进出口税则》归在17011100项下)):保障措施采取对关税配额外进口食糖征收保障措施关税的方式,实施期限为3年,自2017年5月22日至2020年5月21日,实施期间措施逐步放宽。2017年5月22日至2018年5月21日,保障措施关税税率为45%;2018年5月22日至2019年5月21日,保障措施关税税率为40%;2019年5月22日至2020年5月21日,保障措施关税税率为35%。

2、贸易保障措施到期前后市场的反应

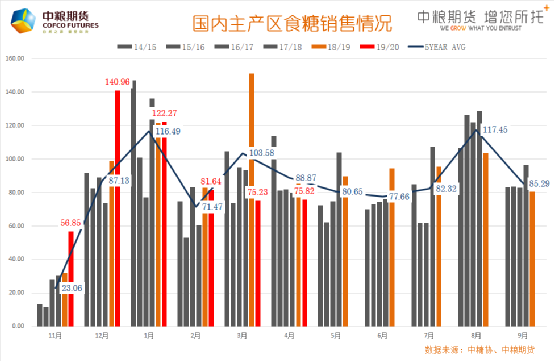

本榨季以来,受国内主产区减产及糖价处于三年熊市末端,市场对后市看涨情绪高涨,ICE原糖指数也在印度、泰国等大幅减产的影响下出现较大幅度的反弹。国内新榨季提前开榨,且前期出现了较好的销售势头(如下图所示)。

由于之前市场不断传言贸易保障措施到期后,国内主产区及糖业组织仍在向国家积极申请后续的保护措施,因此,郑糖期价在3月上旬之前的大部分时间都是9月对5月升水,我们已经在春节后的公司策略会、郑商所的线上产业活动中多次强调,要注意522贸易保障措施到期后如果没有新的政策,5-9价差存在严重的不合理性,其理论价差按照相应的原糖期价测算,配额外进口关税恢复至50%对盘面的影响大致在600-1200元/吨,因此自3月中旬开始,9月对5月的升水情况开始改变,至5月最后交易日之前,9月对5月的最大贴水达到了430元/吨。

|

另外值得强调的是,3月份之前,国内现货价格的锚点作用强,对期价的牵制力度也较大,基差作用明显。但是3月中旬之后,由于疫情的影响及ICE原糖指数在巴西雷亚尔贬值和原油劲挫的双重打击下大幅下挫,一向十分坚挺的日照现货报价(进口加工糖报价)开始出现松动并不断下调,至522贸易保障措施到期前,其由2月21日最高年内最高报价6300元/吨,至5月18日下调至5510元/吨,最大下调幅度达到了790元/吨,而相应的国内主产区(柳盘现货)报价只下调了570元/吨,同期郑糖09合约最大跌幅约为780元/吨。

国内进口加工糖价的大幅下跌,主要源自于两个因素:其一是贸易保障措施到期后,如果没有新的保护政策,内外价差将有所收敛,以目前85%的配额外进口关税测算,巴西原糖进口加工估算价4851元/吨,与郑糖9月盘面价差155元/吨,而以50%的配额外进口关税测算,巴西原糖进口价格估算价仅为3999元/吨,与郑糖9月盘面价差高达1007元/吨;另一个是HS编码为17029000的糖浆进口,以目前国内的法律法规来看,糖浆进口是属于合法的,且不在对配额外食糖进口的管控和关税管制之下,今年第一季度糖浆已经进口16.88万吨,尽管业内人士纷纷呼吁要对其进行管制或管控,但是尚未有官方表态。

国内糖业自2010年之后步履维坚,其主要原因是我们的生产成本高、劳动力成本高、机械化程度低、单产低等原因造成的,据广西糖业发展办副主任李文纲介绍,广西吨蔗种植成本411元,远远高于全球其它甘蔗主产国,分别是巴西、澳大利亚、泰国等国家的2-3倍,其主要差距是人工成本高,广西吨蔗人工成本188元,而巴西仅13元。甘蔗成本占原糖的比例接近80%,其它国家均未超过70%,最低的巴西仅为54.1%。原糖总成本是巴西的2.7倍、泰国的2.1倍、澳大利亚的1.7倍。

我国对进口加工糖进行管控已经有6年的时间,但是国内糖产业发展仍然较为迟缓,配额外进口关税恢复到50%以后,内外糖价之间的价差将相对收窄,这对国内糖的压制是显而易见的。

3、风险提示

贸易保障措施已经到期,目前尚未有正式的官方消息。而据路透社的最新消息称,中国决定不再实施2017年以来采取的食糖进口关税保护措施,这将导致进入亚洲国家的食糖进口关税大幅下降。巴西蔗糖工业协会(UNICA)表示,中国政府不再续签该保障措施是两国之间谈判的结果,巴西在谈判中取消了要求由世界贸易组织(WTO)调查该保障措施小组的要求。

另据5月12日中国农业信息网发布《2020年5月中国农产品供需形势分析报告》,对今年全国大豆、食糖、玉米等农产品产量与需求进行预测。报告称2020/21国内食糖产需缺口470万吨,预期进口量将达到350万吨,这一预估数据较上年稍有增加。

疫情冲击之下,很多国家对居民出行、聚会、娱乐等加以限制,人员流动大幅减少,相应使得食糖消费也显著萎缩,据有关机构预测,全球食糖需求可能会下降5%约800万吨。同时,受巴西雷亚尔大幅贬值及原油价格暴跌的双重打击,巴西乙醇消费急剧下滑、库存大幅提升,乙醇折糖价跌进个位数,由此可能导致巴西糖厂将更多的甘蔗用于生产糖,有机构预估其用于生产糖的甘蔗比例将提升至46%,也就是说将可能增加1000万吨的糖产量,这对全球国际食糖供需形势将产生极大的影响,由短缺向过剩的转变将导致糖价长期走弱。

结合盘面分析,近期郑糖9月合约5150一线压力较强,国内主产区现货报价、进口加工糖报价低位徘徊,贸易保障措施到期后,巨大的内外价差将可能大幅增加进口,盘面保值压力大,这些都将对郑糖盘面形成较大的压力。

郑商所从风险管理的大局出发,及时的采取提高白糖的交易保证金、扩大涨跌停板幅度等措施,也是对风险的预管理,投资者应理性理解,更多的关注基本面和技术面,针对自身可能出现的风险,利用期货、期权等风险管理工具提升自身的风险管控能力和水平。