2023-11-03 17:37:32 T大

一、2223榨季行情回顾

2022年10月—12月,22/23榨季国内糖厂开榨集中,日榨产能增量较快,新糖上市同比集中,由于21/22榨季工业结转库存量较高,新糖价格受到陈糖压制,广西产区新糖报价一路跌至5530元/吨左右价格的低点。进入12月份,春节采购的需求支撑和外盘走强带动,期现市场价格开始企稳回升。

2023年1月—3月,随着北半球产区逐渐进入压榨期和开榨进度同比加快,市场开始对增产预期产生分歧。但是因为额外糖源供应增量的干扰,市场看多谨慎,国内期货市场反弹到5800左右,企业套保积极,期现市场价格再次探底跌至5600元/吨左右。进入2月—3月份,产量逐渐明晰,市场对印度、中国的产量由前期的增产转移到减产判断,国内期现市场价格开始同比上涨。

2023年4月—6月,内外盘共振上涨,市场传言国储出库,但是价格的上涨带动了下游贸易商采购,累计2023年上半年国产糖产销率同比提高,市场看多氛围仍存。5月份,期现市场价格逐渐逼近前高,市场担心储备和进口政策的风险,期现市场价格开始高位回落,但维持高位偏强震荡走势。

2023年7月—9月,国内市场需求开始放缓,但是内外价差倒挂支撑国内市场价格。巴西开榨供应逐渐增加加上处于巴西高峰出口期三季度预估贸易流过剩,原糖短期回调,但是印度、泰国天气题材的炒作原糖价格继续走强。外盘影响下,国内市场即使需求表现一般,也走出一波反弹行情。

二、23/24榨季国内产量预估

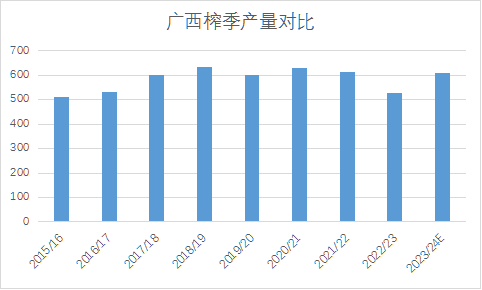

图一:广西食糖产量对比

目前预计广西食糖产量610万吨左右。产量后期变化的核心因素在于糖分情况。实际产量要继续跟踪天气变化对糖分的影响。 一个百分点的产糖率变化对应预计 5-6 万吨左右糖产量波动。

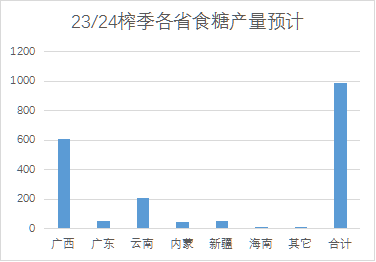

表一:2324全国产量预计

(国内产量数据会一个月调整一次)

23/24榨季预计全国食糖产量985万吨,同比增加87.7万吨。

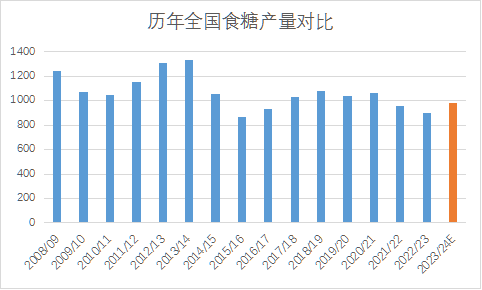

图二:历年全国食糖产量

连续2个榨季国内食糖减产,2324榨季是全国食糖产量增产第一年。但是预计难以回到1000万吨产量以上水平,决定国内市场继续需要进口糖补充,内外市场联动性继续加强。

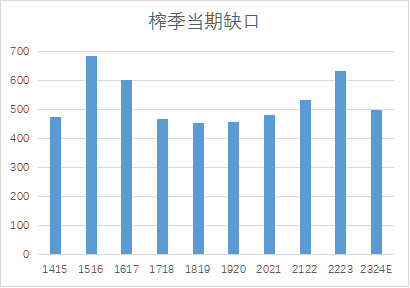

图三:历年国内榨季自身缺口预计

假如,按照全国2324榨季产量980万吨,需求1530万吨左右预估,国内还有550万吨左右的缺口需要进口食糖补充,但缺口同比减少。

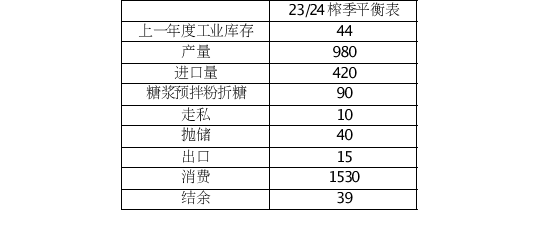

表二:年度平衡表

(国内平衡表数据会一个月调整一次)

三、2324榨季进口情况判断

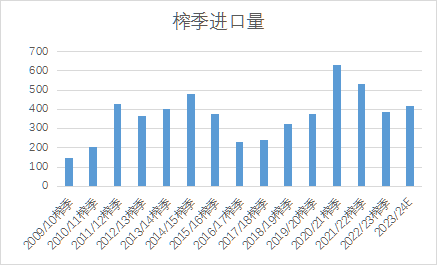

图四:历榨季食糖进口量

22/23榨季内外市场价差倒挂严重,国内累计进口食糖389万吨,同比减少145万吨。23/24榨季食糖进口量预计同比略增,主要原因,22/23榨季加工厂未使用完的进口配额可以继续留到第二年使用并且不影响当年的许可发放。

内外市场价差倒挂,外盘强于内盘。价差修复通常有两种方式,外盘主动下跌,或者国内市场补涨。从外盘基本面看,原糖能否主动下跌的驱动来源印度新榨季产量对于出口量的影响。在明年5月份巴西24/25榨季未开始之前原糖没有深跌的基础。国内市场同样因为原糖的支撑偏强震荡,内外市场价差倒挂延续。

二季度中期,内外价差倒挂的可能会随着巴西新榨季开榨、加工厂买船、23/24榨季国内甘蔗收购价格上涨对种植端的传导情况明朗后,内外市场价差严重倒挂情况才会趋于合理价差范围。

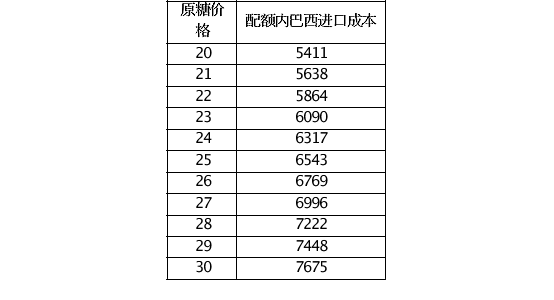

表三:不同原糖价格的配额内进口成本

(人民币汇率,7.3317,升贴水-0.15为数值估算,成本还是会波动调整)

假如,23/24榨季国内外市场增产不及预期,甘蔗收购价格上涨对种植端传导不明显,国内外市场食糖累库效应不佳,不排除配额外进口利润继续深度倒挂。配额外进口利润持续倒挂,可能会使得进口政策有不确定风险,这样会导致国内市场的价格定价靠拢配额内成本为中轴波动。

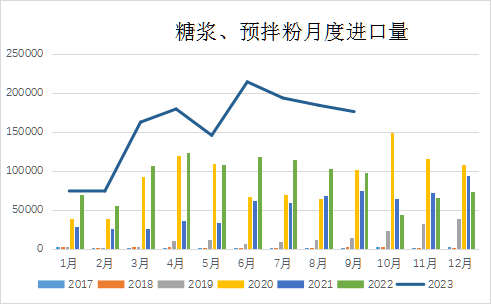

图五:糖浆、预拌粉月度进口

国内市场价格的上涨,糖浆、预拌粉进口利润高企,22/23榨季糖浆、预拌粉月度进口量同比增加,22/23榨季中国进口糖浆及预混粉等三项合计158.6万吨,同比增加45.93万吨。

23/24榨季,额外糖浆供应能否增量,追踪国内外市场价差情况和额外糖浆供应国白糖产量情况、原白糖价差变化。预计额外糖源供应难以迅速减少,关注额外糖源继续维持高位进口量下的政策风险。

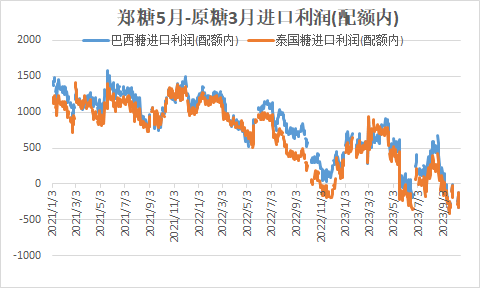

图六:配额内进口利润郑糖5月-原糖3月

10月中旬,测算郑糖2405合约对应的原糖3月配额内进口利润几无。后期关注配额内进口利润变化对进口节奏影响。

四、储备政策方面

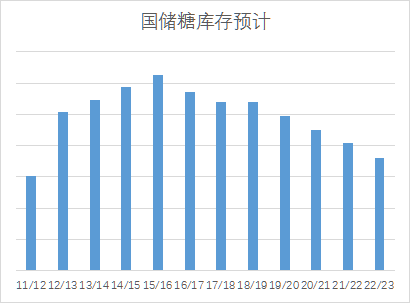

图七:储备糖库存预计

中央储备政策要求,储备糖原则上实行均衡轮换,原糖年度轮换数量按 15%-20%比例掌握,根据市场调控需要可适当增减,原则上不超过库存总量的 30%,白砂糖原则上每年轮换一次。

发生下列情形之一的,可以动用中央储备糖:

1、全国或部分地区食糖明显供不应求或市场价格异常波动。

2、发生重大自然灾害或其他突发事件需要动用中央储备糖。

3、国务院认为需要动用中央储备糖的其他情形。

22/23榨季预计轮储60万吨,23/24榨季目前放储累计10万吨左右,2023年四季度糖源供应多样化,不存在供需缺口。按照中央放储条件预计2023年四季度进一步继续放储的可能性不大。后期关注内外市场进口利润和国内外最终产量情况,再进一步衡量是否还有放储的后续进展。

五、国内市场消费情况

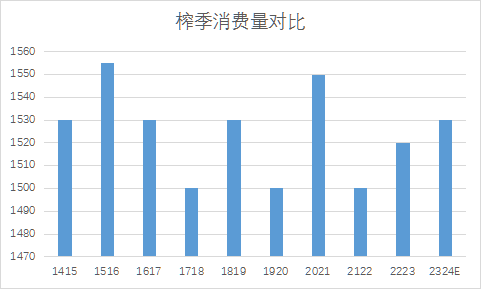

图八:榨季消费量对比

22/23榨季淀粉糖和白糖等甜度价差达到3000元/吨左右,淀粉糖开工率、销售量同比提升,淀粉糖对的白糖消费替代影响开始体现,预计淀粉糖替代量为20-30万吨左右。

国内白糖自身消费方面,2023年9月底,全国累计销售食糖853万吨,同比减少14万吨。如果从国产食糖销量角度看,今年的食糖消费需求总体同比减少。从国内宏观经济指标社会消费品零售总额观察宏观数据总体偏空,社会需求表现一般。

额外糖源供应方面,22/23榨季中国进口糖浆及预混粉等三项合计158.6万吨,同比增加45.93万吨。22/23榨季截至9月底中国累计进口食糖389万吨,同比减少145万吨,轮储备预计60万吨左右。

结合,淀粉糖、糖浆、预拌粉供应折糖测算,预计对食糖全年消费影响约为120—130万吨左右,基本能弥补食糖进口量减少量。考虑到轮储同比增加,预计22/23榨季食糖销量同比持平或者略增为主。

23/24榨季消费,预计同比略增,中国明年的经济周期预计是触底回升,利多食糖未来需求。

六:23/24榨季国内市场观点:

综上所述,23/24榨国产糖、进口糖及其他糖源(糖浆、预拌粉)供应预计小幅回升,特别是北半球产区,但是产量部分恢复能否带来长期累库的趋势不确定。那么会导致国内外期现市场价格处于高位震荡趋势,直到2024年二季度后根据产量再去判断带来的累库情况进行价格方向的调整。考虑到23/24榨季国内自身供应缺口继续依赖原糖供应但是内外价差的倒挂,加重加工厂配额外进口原糖的难度,一旦内外价差倒挂持续高位,可能存在不确定政策干扰风险。

长期需要追踪明年主产区扩种情况,印度的贸易变化和国内需求增减情况决定长线方向。从国内食糖供需情况和配额内进口成本考虑,23/24榨季预期郑糖走势以6800元/吨为中轴上下600点左右区间波动。