摘要:七八月份糖价相对稳定,去库存顺利,九、十月份新旧榨季交替,糖价五年来首次以高于成本开售新糖。南方以消化陈糖为主,产品持平略增背景下开榨推迟,国储投放适度补充。国际减产周期和国内储备投放令糖价波动幅度减小,国内价格由进口成本决定,原糖主产国的天气和库存状况,将传导到国内糖市。南方新糖上市前市场或有翘尾冲高。

一、七八月份食糖市场走势回顾

(一)国内期货市场走势回顾

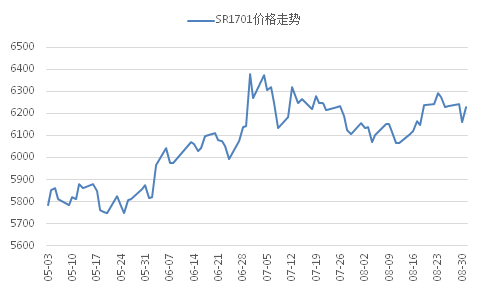

七月初国内期货市场受场外基金、券商等资金推动上涨,白糖主力合约1701一度冲高至6400以上,随后集团卖出套保明显增长,监管机构也通过提高保证金、增加交易费用等方式为市场降温,资金驱动型急涨告一段落。七月底八月初,原糖因巴西进入压榨高峰有所回调,郑糖也一度回落至6050元,因接近新糖成本,资金再度回流买入。八月中下旬开始,郑糖维持6200-6300元的窄幅波动,市场预期较为一致,供求相对平衡,糖价稳定。(图1)

图1:七八月份糖价趋稳(单位:元/吨)

数据来源:华信万达期货白糖研究中心。

说明:如无特别说明,以下数据来源相同。

现货价七八月份变化不大,七月初南宁报价5900元,并未随盘面大幅上调,集团销售以走量去库存为主。八月初郑盘糖价较高点下跌超过400元,但现货糖价仅有100元左右的下调,期现套利的空单积极平仓,现货顺价销售,仓单成交活跃,期现贸易方式获利明显,现货市场点价交易增多。八月中下旬现货报价回升至6000元左右,且各地价差明显缩小。山东等地报价偏高,进口成本高企和可加工糖源有限是主要因素。云南报价较南宁低200元左右,吸引了西北、西南地区的买家采购。广西仓单抢手,市场上优质糖源有限,各地糖价均创出年内新高。(图2)

图2:各地现货普遍接近6000元(单位:元/吨)

(二)国际食糖市场走势回顾

国际糖市场七八月份维持震荡走势,纽约原糖主力10月合约在20美分上下波动,七月份振幅19-21美分,八月份收窄到19.5-20.7美分(图3)。伦敦白糖则围绕540美元/吨,在520美元-560美元之间波动。七月份正值巴西压榨高峰,原糖价格从21美分(六月底基金买入和现货商接盘7月合约造成)逐步回落到19美分,八月份原糖受雷亚尔升值和进口商逐步入场采购,原糖逐步回到20美分以上,走势强于白糖,白糖-原糖的价差从此前高位110美元,收窄到90美元以下。这也侧面印证了缅甸走私到中国的白糖回落。国际糖价格的盘整,体现了基金买盘和商业套保卖盘的力量均衡。伦敦白糖近月合约走势偏强,9月初10月-12月合约价差一度升至接近八美元。临近15日交割,现货偏紧还带动了巴西即期报价的走强,并刺激了盘面再度从20美分以下反弹。

图3:国际糖价20美分波动(单位:美元/吨;美分/磅)

数据来源:洲际交易所;伦敦金融期货交易所;华信万达期货白糖研究中心

二、国内供求因素分析

(一)8月底产销率追平去年同期

截至8月底,全国产量870万吨,销售727万吨,产销率83.5%(图4),工业库存143万吨。8月份单月销售127万吨(分省数据97万吨),去年同期107万吨。2015年9月单月销售84万吨。预计2015/16制糖期季末结转库存60万吨左右,如果按分省数据计算,预计结转库存也在90万吨左右。由于2014/15制糖期产量较本制糖期高出185万吨,本制糖期销售量低于去年同期,最终结转量基本持平去年同期。

图4:产销率追平去年(单位:%)

数据来源:中国糖业协会;华信万达期货白糖研究中心

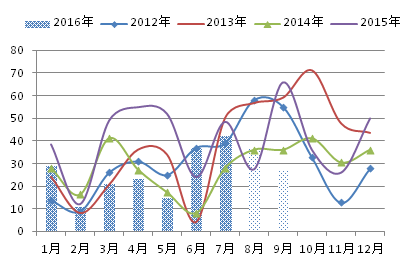

(二)三季度进口或逐月下降

2016年7月进口食糖42万吨,1月-7月累计进口175万吨,其中白糖20.7万吨,同比分别减少了37.5%和52%,去年同期进口分别为279万吨和43万吨。由于2015年4季度国际糖价偏低,进口企业提前订货存入保税区,三季度的进口量或逐月小幅下降(图5)。今年9月份开始,进口订货明显减少。预计四季度进口维持低位。加工糖企业转而加工国储陈糖,保持一定的开工率。而随着新年度进口额度的发放,进口量预计在一季度回升。

图5:三季度进口或逐月回落(单位:万吨)

数据来源:海关总署,华信万达期货白糖研究中心。

6月份开始,原糖维持在20美分左右,国内现货糖价从5800元逐步升高到6000元左右,期货主力合约价格6200元左右,配额外进口长期维持在负利润水平(图6)。沿海加工糖报价一般在6300元左右。九月份之后,多数加工糖企业减少开工率或停机,因原糖供给消耗完毕。

图6:配额外进口利润长期为负(单位:元/吨)

(三)仓单维持高位

郑糖9月合约交割量接近17万吨,截至9月合约摘牌,仓单仍然有58万吨。相比高峰期仓单+预报的80万吨持仓和9月初的64万吨仓单,9月中旬仓单的下降速度不太明显(图7)。2015年9月合约摘牌后,仓单不足10万吨。预计11月份仓单注销后,仍将以现货形式存储在交割库。伦敦10月合约的交割量约为15万吨,跟郑糖接近。原糖10月合约的交割,市场预期仍延续5月、7月合约的规律,买方或仍是丰益国际等第一买家,而卖方糖源则来自南美、中美甚至东欧国家。

图7:进入交割月仓单仍有64万吨(单位:张)

数据来源:郑商所 华信万达期货白糖研究中心

(四)消费品低速增长 替代优势明显

今年1~7月,食品工业规模以上企业主营业务收入5.9万亿元,同比增长6%;实现利润总额3781亿元,同比增长9%。规模以上企业增加值增速:农副食品加工业5.0%,食品制造业9.9%,酒、饮料和精制茶制造业7%。规模以上企业固定资产投资额:农副食品加工业6005亿元,同比增长9%;食品制造业3049亿元,同比增长14.2%;酒、饮料和精制茶制造业2156亿元,同比增长0.3%。消费品的低速增长成为常态,但有企稳迹象。(图8)

图8:食品制造业产值和软饮料产量增速企稳(单位:%)

数据来源:国家统计局,华信万达期货白糖研究中心。

国内玉米去库存稳步推进,继对种植户进行补贴后,再度对玉米淀粉进行出口退税和玉米深加工进行补贴,淀粉价格不断走低。东北地区玉米种植成本在0.75元/斤,拿到种植补贴,成本可以下降到0.55-0.6元/斤。对玉米深加工的补贴,国家出资130元/吨,各省跟进200元/吨左右,市场认为未来玉米和淀粉有平价的可能。九月中旬,华北地区F55现货价格在2500元左右,未来如果下降到2300元,则等甜度价格约3000元左右,较糖价低3000-3500元/吨。(图9)

图9:F55果葡糖浆普遍跌至2500元/吨(单位:元/吨)

数据来源:Wind,华信万达期货白糖研究中心

(五)抛储是四季度市场关注焦点

市场预计10月份开始将陆续进入抛储节奏,数量最终或累计至100-150万吨,目前国储预计库存700万吨左右,地方储备50万吨,拍储过后,预计国储回落到600万吨,地方储备基本清理完毕。对比历史,无论是2004年-2006年的抛储周期,还是2010-2011年的抛储周期,都对应了价格的上行,因此此轮食糖国储拍卖,大概率还是伴随糖价的震荡上涨进行,对糖价的干预程度有限。(图10)

图10:抛储并不意味着价格下跌(单位:元/吨,万吨)

三、国际糖影响因素分析

(一)主要机构上调短缺量

主流机构继续上调本制糖期的全球供求短缺量,例如F.O.Licht将本制糖期短缺量上调到1000万吨,下制糖期上调到890万吨。荷兰合作银行将下制糖期的短缺量从6月份预估的550万吨,上调到720万吨。预计下制糖期食糖产量增加200万吨,但消费量增加300万吨以上。主产国中,预计巴西略增,印度下滑100万吨,泰国下滑30万吨。欧盟产量上升150万吨,中国产量上升60万吨,乌克兰和俄罗斯产量均上升40万吨(均为原糖值)。库存消费比也降至43%,为五年来最低水平,2010/11制糖期,略低于此水平的库销比令糖价均价升至24美分。(图11)

图11:2016/17制糖期库存消费比降至5年来低点(单位:百万吨,%)

(二)巴西产量回落 出口高位

8月下半月巴西中南部产区甘蔗压榨量为3830万吨,同比下降19%。6月下半月以来,首次压榨量不足4000万吨(图12)。截至8月底,巴西中南部本榨季累计产糖2241万吨,同比增加17%。后期如果产糖超过1300万吨(去年同期为1207万吨),则累计产糖3540万吨,较2015/16制糖期的3122万吨将增加400万吨以上。由于最近三期(七月下半月至八月下半月)连续出现糖产量不及去年同期的情况,后期如果糖产量仅有1200万吨甚至更低,则中南部最终糖产量或不足3400万吨,仅有约250万吨增产,这部分产量是弥补其他国家减产的主要来源,如果低于预期,将引发市场大幅波动。

图12:巴西压榨量同比连续下降(单位:千吨 )

数据来源:UNICA、华信万达期货白糖研究中心

巴西出口维持高位,7月份出口291万吨,8月份维持296万吨高位,其中原糖223万吨,白糖73万吨。原糖去年同期为143万吨。去年八九月份糖价刚好处于历史低点,巴西出口低迷,10月以后糖价上涨,巴西出口才恢复到250万吨以上,今年三季度以来,巴西出口处于历史高位,糖厂盈利在5美分/磅以上。2017/18榨季预计继续增产,巴西四季度出口预计仍在250万吨/月以上(图13)。

图13:巴西出口维持高位(单位:千吨)

数据来源:巴西贸易部;华信万达期货白糖研究中心。

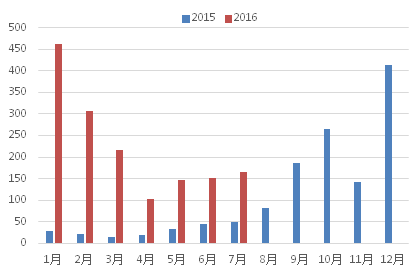

(三)泰国出口回落 印度库存下降

泰国本榨季的前六个月,月度出口维持在60万吨左右(图14),其中约有一半以上流入印尼。7月份泰国出口回落到50万吨以下,印尼从泰国进口大幅下降到20万吨以下。泰国季末库存下降加上印尼进口的放缓,以及巴西贴水和泰国升水的巨大差异可能是造成这一现象的主要因素。泰国和巴西报价在今年3月份之后就维持在150点左右,远远高于往年的30点-50点的正常水平。泰国下榨季产量或继续小幅下降,加之缅甸和柬埔寨的采购持续,预计国内库存在榨季末下降明显,出口能力需要等待新糖上市才能恢复。

图14:泰国出口7月份开始回落(单位:美分/磅)

数据来源:F.O.Licht,华信万达期货白糖研究中心

印度要求9月份的糖厂库存不得高于可供给量(产量-出口)的37%,10月份不得高于24%。以此抑制国内糖价的不断上涨。6月开始印度的出口关税为20%,后期关注进口关税是否继续进行调整。新榨季期初库存预计在700万吨左右,加上2326万吨的产量,减去2600万吨消费量,如果下榨季印度不进口,预计季末的国内库存将回落到400万吨左右,较高峰期减幅过半(图15)。9月中旬,市场传闻印度或重启进口,造成原糖价格飙升。

图15:印度国内库存快速下降(单位:千吨)

(四)基金维持多头配置 走私仍需关注

基金净多维持30万手的净多持仓,相比85万手的总持仓,基金的仓位已经偏高,继续增持净多的难度日益加大。郑州会议有机构对未来糖价的范围划到17-25美分,加之商业空头的套保进度大幅度快于去年同期,后期商业头寸增持空单的动力也有限。市场的价格波动更多来自基本面变化,前期资金推动型上涨或逐步减弱。(图16)

图16:基金净多持仓高位盘整(单位:美分/磅,手)

数据来源:美国商品交易委员会 (CFTC);华信万达期货白糖研究中心

基金持有多单的理由,除了看好未来一年的短缺预期,也与走私进入中国的白糖难以大幅下降,难以回到50万吨以下有关。原糖价格回落而中国糖价持稳或上涨,则走私利润恢复,基金继续持有多单。从数据看,五月份开始,缅甸进口量企稳甚至小幅回升,维持在15万吨左右图(图17),尽管较高峰期的45万吨回落,但按此速度,每年仍可维持近200万吨的进口量,转口进入中国的量在150-180万吨左右。

图17:缅甸进口趋稳(单位:千吨)

数据来源:F.O.Licht;华信万达期货白糖研究中心。

小结:交易机会

原糖库存消费比下降明显,外糖仍有上行空间,郑州论坛上机构对未来看到25美分,43%的库存消费比也对应了历史上24美分左右的糖价。国内糖价上方位置受进口成本制约,预计配额外进口成本减去交割库升水(100元至200元)可以预估郑盘对应外盘的价格。总体看糖价上行趋势仍未逆转,交易性做空机会来自价格对趋势线的偏离程度(图18)。

图18:糖价上行趋势尚未破坏(单位:元/吨)

价差方面,伦敦白糖12-3价差目前仍是正基差,预计国内1-5价差仍有平水可能。下方低点在-60元左右。5-9价差目前成交量偏少,价差弱于1-5,二者对比,1月价格走势略强于5月。未来可关注5-9反套和平水后1-5反套的机会。(图19)

图19:基差和价差走强

热线:4006-230057

信息:0772-3023699

商城:0772-3023997