一、产量开始对价格作出反应 巴西仰望印度

1、巴西中南部:天气在多大程度上影响甘蔗供应量?

巴西中南部18/19榨季4月至9月上半月累计压榨甘蔗4.3亿吨,同比增加0.47%;累计产糖2099.3万吨,同比下降20.72%;累计生产乙醇227.56亿公升,同比大增30.31%。

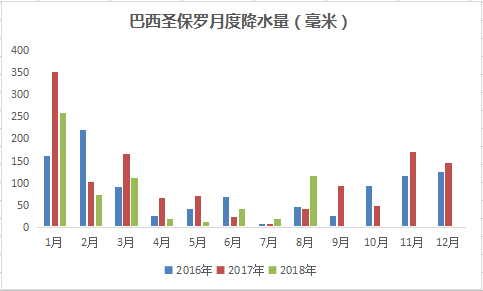

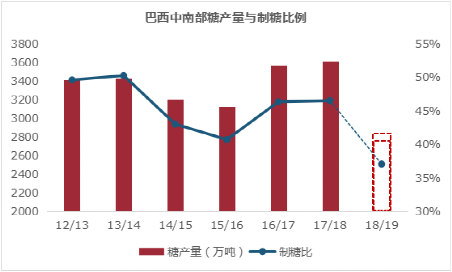

巴西中南部2018/19榨季的食糖生产主要受到长时间干燥天气、低制糖比例、甘蔗老龄化及低甘蔗单产的影响。

首先,缺乏降雨令甘蔗收榨因降雨而中断的情况减少,甘蔗压榨进度较快。但长时间干旱有利于甘蔗糖分积累,吨甘蔗产糖量较高。

其次,受干旱及甘蔗老龄化严重的影响,甘蔗单产较低,压榨后期甘蔗供应量不足,预计30%以上的糖厂将于10月底收榨,75%的糖厂较上榨季平均提前27天收榨。

巴西中南部甘蔗月度单产走势图(吨/公顷)

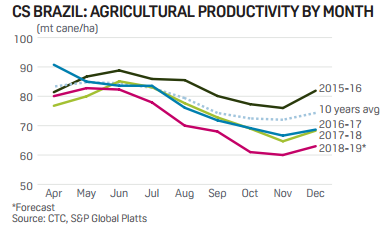

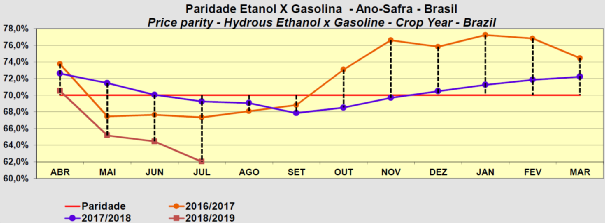

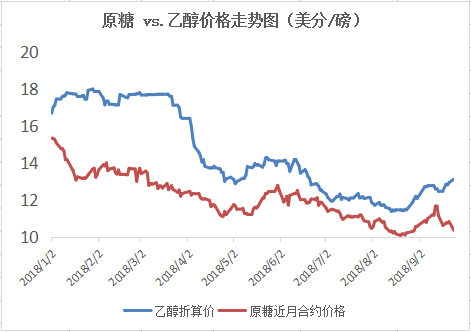

再者,本榨季国际原油走势强劲,使得巴西含水乙醇对汽油的价格优势不断提升,促进了乙醇需求增长。与此同时原糖价格下跌,乙醇的价格收益高于糖,开榨以来大部分时间内乙醇价格较原糖高出1-2美分。这导致制糖比例较上榨季大幅下调,4月-9月15日的制糖比例仅为36.52%,同比下滑26.96%。糖厂在整个榨季都更倾向于用更多甘蔗产乙醇,15家原本以产糖为主的工厂在本榨季只生产乙醇,截至9月15日巴西中南部糖厂累计生产乙醇227.56亿公升,同比大增30.31%。

巴西含水乙醇/汽油比价走势图

除了以上因素之外,财政状况不佳及产能下滑也是产量减少的重要原因。本榨季中南部开榨糖厂数为255家,上榨季为266家,本榨季没有开工的糖厂从上榨季的76家增加至93家,其中一半因破产保护或宣布破产而关闭,预计本榨季未开工糖厂总产能为9880万吨,占全国的13%。

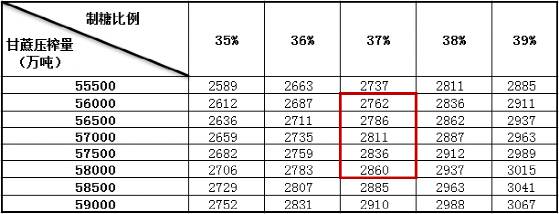

随着巴西中南部2018/19榨季的甘蔗压榨进入尾声,余下时间内糖厂对糖醇比的调整空间十分有限,因此最终糖产量主要取决于天气对压榨时间长度、甘蔗供应量以及出糖量的影响程度,市场对甘蔗压榨量的预估在5.6-5.8亿吨之间。预计最终糖产量很大可能在2760-2860万吨,同比减少740-840万吨。

巴西中南部18/19榨季糖产量预估(单位:万吨;ATR=141kg/t)

(注:18/19榨季为预估)

2、印度:从白糖转向原糖与乙醇生产的未知之路

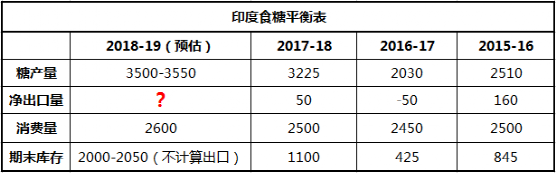

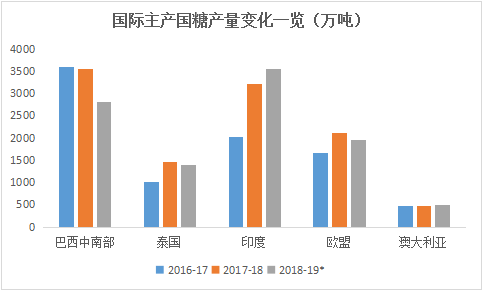

在良好天气、高甘蔗单产的提振下,2017/18榨季印度糖产量达到史无前例的3225万吨的高水平,过剩库存也预计将触及约1100的历史新高,相当于印度国内5个月的消费量。

印度行业协会ISMA预计2018/19榨季糖产量将进一步增加至3500-3550万吨,超过巴西成为全球第一大产糖国。

由此一来,印度如何消化巨量库存成为全球性话题。虽然印度在本榨季通过发放200万吨强制性出口配额及蔗农补贴以推动出口,但受到内外价差、低等级白糖需求差等问题影响成效甚微,预计本榨季的出口量无法达到目标,仅为50万吨左右。

那么在不计算出口的情况下,18/19榨季的期末库存预计将达到2000-2050万吨。目前印度糖业想尽办法用各种方式抑制产量或海外消化库存。一是将蔗农补贴从目前的55卢比/吨大幅增加至138.8卢比/吨,部分抵消糖厂的甘蔗欠款;为出口提供1000-3000卢比/吨不等的运输补贴,目标出口量定为500万吨;二是考虑从生产低质量白糖改为国际市场需求更好的原糖;三是批准直接用甘蔗汁生产乙醇,并大幅上调直接用蔗汁生产的乙醇价格,以刺激乙醇生产。

事实上,目前印度无论从产量还是政策上都存在很多疑问:1、在巴西和澳大利亚等国对不断在WTO控诉印度补贴出口犯规的情况下,印度推动出口的政策能否顺利实行? 2、500万吨的出口目标是否为强制性? 3、目前印度的乙醇产能仅为22.7亿公升,不到巴西的十分之一,生产乙醇究竟能够替代多少糖产量? 4、ISMA是否为了迫使政府推动出口而有意高估18/19榨季产量?相信在新榨季以上几个谜团的揭开都将对全球糖价造成不小波动。

3、泰国:产量未对低价作出反应

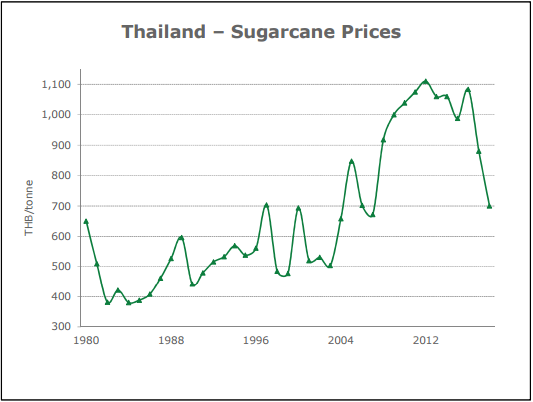

由于受到WTO指控通过食糖保障价间接补贴出口,泰国于2017年底放开食糖市场管控,取消配额制度及国内市场的食糖保障价格,国内市场价格开始与国际价格接轨,甘蔗价格也出现大幅下跌。

泰国甘蔗价格走势图(泰铢/吨)

受到有利天气及高于预期的单产提振,泰国17/18榨季糖产量同比大增逾40%,达到1460万吨。市场对18/19榨季泰国糖产量预估在1300-1500万吨的高位,不会出现明显减少,主要因其替代作物大米和木薯的价格处于低位,农民改种其他作物的积极性不强,并且新榨季将有两家新糖厂投入运行。

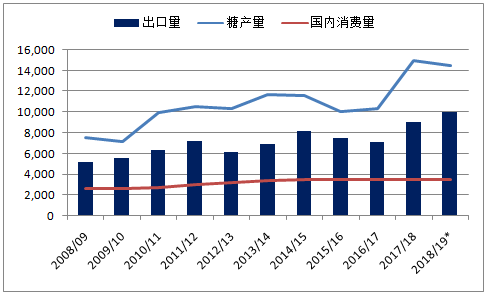

泰国糖市平衡表

4、欧盟:还是天气说了算

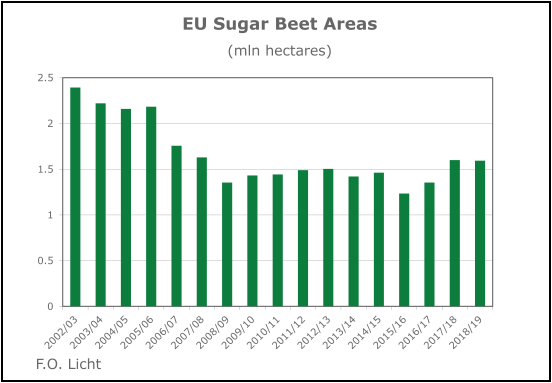

欧盟甜菜面积变化图(百万公顷)

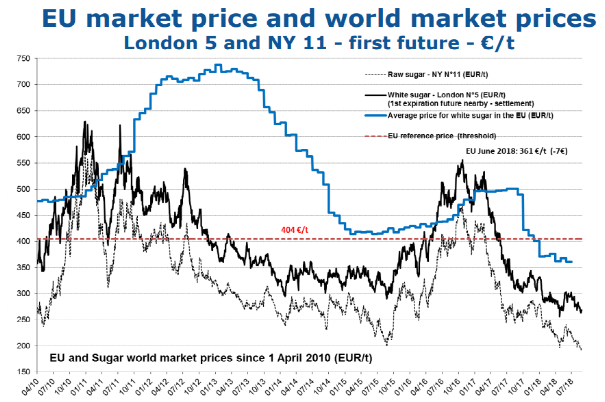

欧盟于17/18榨季开始取消糖业配额制度,甜菜农大量扩种,糖产量同比大增逾20%%,达到2115万吨。随着全球过剩加剧,17/18榨季欧盟出口供应增加,内部市场糖价不断下跌以增加出口竞争力。

欧盟市场价格与国际市场价格走势图(欧元/吨)

18/19榨季欧盟甜菜面积预计基本持平于上年,因甜菜农大多签订了2-3年的合约,改种其他作物的情况较少。但今年7月以来,欧盟多个甜菜产区经历了长时间的干旱和热浪,欧盟委员会预计18/19榨季甜菜单产或因此受损,从17年的81.8吨/公顷下滑至73.8吨/公顷,糖产量预计小幅减少8%,至1950万吨。

5、澳大利亚

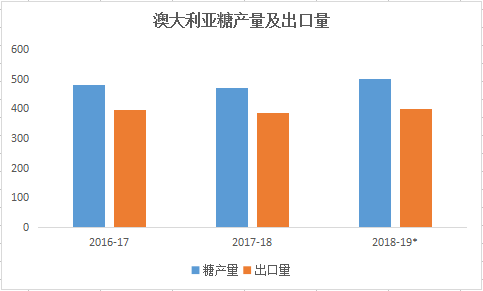

全球第三大糖出口国澳大利亚17/18榨季糖产量同比小幅减少10万吨,糖价下跌导致甘蔗种植户收益有所减少,但18/19榨季的种植面积基本持平于上榨季,澳大利亚官方预计18/19榨季糖产量将因甘蔗单产提高而同比增加30万吨,达到500万吨。

二、贸易流:过剩尚未解决

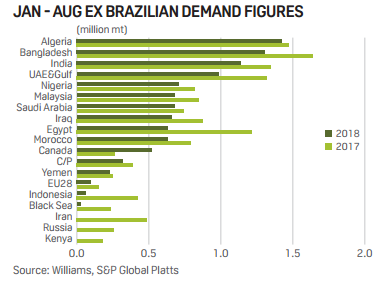

17/18榨季贸易流过剩的出现,除了传统出口国泰国和巴西增产的因素外,还受到印度、欧盟从净进口国转为净出口国,以及中国及中东地区加工厂进口需求减弱的影响。

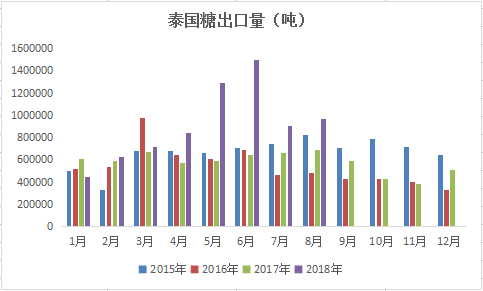

泰国17/18榨季的可供出口量约为1050万吨,较上榨季同期可供出口量及过去5个榨季的平均出口量均增加逾300万吨。在全球价格下跌的情况下,泰国糖以运费和关税优势在亚洲地区需求较好,2017/18榨季10月-8月该国累计出口糖约861万吨,同比增加近40%。印尼和菲律宾为主要原糖进口国,孟加拉国、缅甸和中国台湾为主要白糖进口国/地区。后期泰国糖的需求主要取决于两个关键因素,一是印尼最近计划在2019年将糖产量大幅提高72%,至380万吨,若计划实现将减弱泰国原糖需求;二是缅甸食糖再出口配额的发放情况和中国政府对台湾走私糖的管控力度,将决定下榨季泰国白糖的需求。

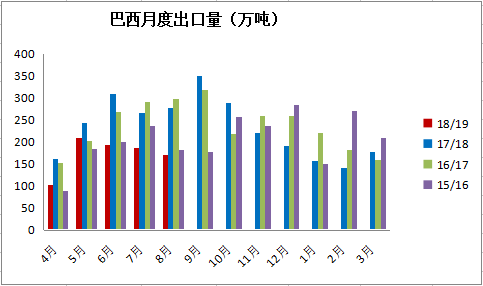

至于巴西,2018/19榨季(4月/3月)4-8月累计出口糖862.4万吨,同比减少31.4%。虽然巴西中南部本榨季糖产量减少,但由于前一榨季糖产量创下历史新高,库存水平仍然较高。从1-8月的出口来看,埃及、孟加拉国、伊朗、印尼和阿联酋的买货明显减少,究其原因,孟加拉国和印尼转向进口价格更具优势的泰国糖,而阿联酋、埃及等加工厂据说因预计印度出口而看空后市,推迟采购,由此可关注4季度加工厂的需求是否回升。此外还需关注印度是否在新榨季自产原糖加工成精制糖出口,这将造成巴西原糖需求进一步走弱。

2017年及2018年1-8月巴西糖出口目的地及出口量(百万吨)

预计18/19榨季原糖和白糖贸易流将分别出现约300万吨的过剩(不考虑印度出口)。但18年4季度由于巴西提前收榨,而泰国处于压榨初期,原糖供应相对减少,预计原糖贸易流过剩情况有所收缩。若印度糖厂18/19榨季生产原糖出口,算上最新批准的蔗农补贴后,出口窗口在12美分/磅左右打开,有可能取代巴西和澳大利亚在亚洲的供应,并进一步加深贸易流过剩。

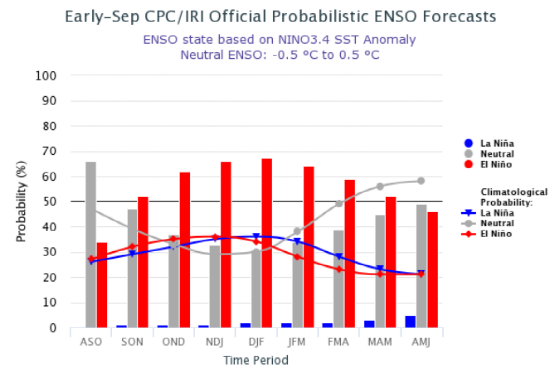

三、天气风险:厄尔尼诺卷土重来?

厄尔尼诺现象预期

当前世界气象组织预计今年9-11月厄尔尼诺发生的概率为50%-55%,12月至明年1月发生的概率为65%-70%,但目前暂时无法预测发生的强度,但通常包括巴西、阿根廷、澳大利亚和印度在内几个主产国会遭受比较严重的直接影响,出现异常的多雨或干旱天气,影响农作物种植和生长。

15年初的厄尔尼诺曾导致印度、泰国出现干旱,巴西发生洪水,15-16榨季多个主产国糖产量锐减。

四.宏观面多空交织

美元兑雷亚尔汇率走势图

8月以来,雷亚尔兑美元汇率因全球贸易混战及巴西即将举行的总统换届选举而承压,于9月中旬跌至4.2的历史最低点后略微反弹。鉴于巴西总统选举形势仍摇摆不定,加上新总统上任后的政治、经济局势存在很多不确定性,预计雷亚尔将继续承压。

原油市场方面,在布伦特原油突破80美元/桶创下四年新高后,因美国对伊朗实行制裁,市场预计四季度将出现供需缺口,价格继续上涨可期。

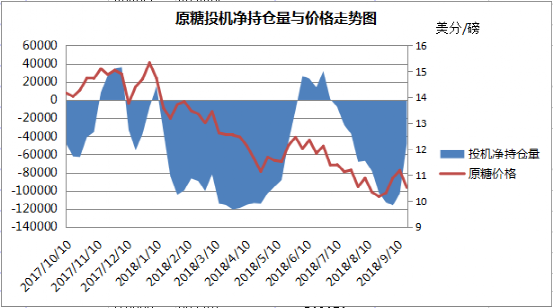

五.原糖持仓:基金能否重燃做多热情?

今年原糖基金保持大量空单持有,净空持仓量多次突破十万手。从基本面继续出现过剩的情况来看,后期基金可能在市场出现短期利多或价格触底的情况下削减空头头寸,但重燃做多热情为时过早,这需要明确的减产预期、去库存行为或天气风险等长期利多刺激。

六、前景展望

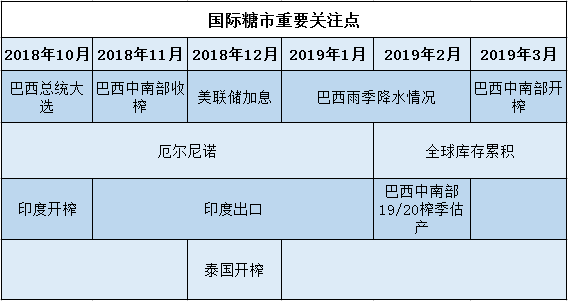

从产量上看,尽管本榨季国际糖价大幅下跌,18/19榨季几个主产国的种植面积并没有明显减小的迹象。主要因价格下跌时18/19榨季的播种已经开始,此外还受到各主产国内部因素影响,例如泰国的替代作物竞争力不足、印度政府规定甘蔗保底价使得蔗农对糖价下跌反应很慢、欧盟甜菜农一次性签署2-3年的种植合约,导致以上三国连续第二年糖产量过剩。仅巴西中南部利用糖醇比调配的灵活度降低了糖产量,成为第一个对低糖价作出反应的国家。

在全球产量过剩的背景下,国际糖价从半年前开始在前第一生产国巴西的成本线(13美分/磅)下运行,并且早已跌破泰国(15-16美分)、欧盟(13.5-20.5美分)和印度(20美分)的成本,但几个主产国仍然在需求疲弱的环境下压低价格消化库存。预计在19/20榨季将会有更多国家的产量对低价格作出反应,回归正常水平。

然而,在此之前外盘想要获反弹还需要迈过几道坎:1、印度出口;2、巴西经济衰退、政局混乱,雷亚尔疲弱;3、生产商套保;4、全球库存消费比达到史无前例的52.5%,巨量库存等待消化。以上几个因素将在18/19榨季推动原糖探底的过程。与此同时,市场的反弹动力正逐渐增强,欧盟干旱的发酵、“厄尔尼诺”发展、印度出口受阻的可能、印度部分糖产量被乙醇替代、价格低位引发的进口需求和基金空头平仓都是潜在的支撑因素,预计中期内原糖运行区间在9-14美分/磅。

热线:4006-230057

信息:0772-3023699

商城:0772-3023997