成本是价格波动过程中价值偏离程度的关键参考,本文重点探讨了新榨季国产糖、内蒙甜菜糖生产成本变化情况对新糖上市的价格影响,并结合季节影响因素对后期国内市场价格走势进行分析。个人观点,仅供参考。

一、主要产区糖源成本分析

1、广西糖不含税销售成本分析

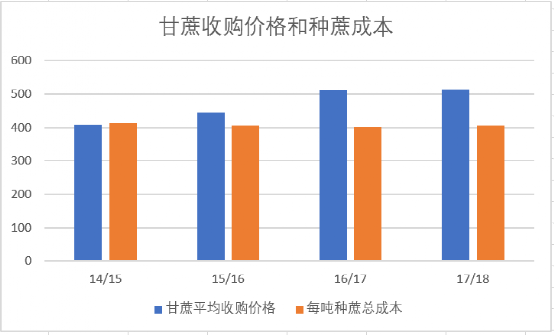

18/19榨季广西甘蔗收购价格大概率下调,从广西方面的数据看,甘蔗吨种植成本在400元/吨左右(不含砍收等人工支出),一旦甘蔗收购价格低于450元/吨,甘蔗种植利润必然下滑进而导致甘蔗种植面积重回下降通道。所以,从稳定行业发展的需要,分析历年甘蔗收购价格波动区间后。笔者认为18/19榨季广西收购价格不会低于450元/吨,甚至会在470元/吨左右。

图二:甘蔗收购价格和每亩种蔗成本

(数据来源:自治区物价局商品价格处)

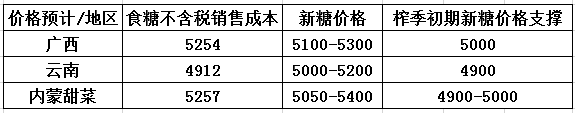

食糖不含税销售成本计算涉及的分项数据类目较多,不同糖厂在各项明细费用上存在差异,会导致不含税销售成本出现较大差别。笔者根据最近二个榨季广西糖厂不含税销售成本平均数据测算,假设18/19榨季广西甘蔗收购价格470元/吨,那么理论广西糖厂不含税销售成本大概5254元/吨。由于不同糖厂产能和财务等费用差别较大,预计多数广西糖厂吨糖不含税销售成本在5000—5500元/吨左右, 具体计算如下表所示。

表一:广西白砂糖不含税销售成本计算简表

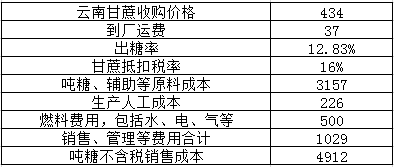

2、云南糖不含税销售成本分析

17/18榨季云南甘蔗平均收购价434.41元/吨,由于近几年云南收购价格一直没有改变。18/19榨季甘蔗收购价格暂时按照17/18榨季甘蔗平均收购价格434元/吨测算18/19榨季云南食糖不含税销售成本。同理参照广西吨糖不含税销售成本计算方法,具体计算如下表所示。

表二:云南不含税销售成本计算简表

假设,18/19榨季云南甘蔗收购价格以434元/吨左右预计,测算云南糖厂理论吨糖不含税销售成本4912元/吨左右。考虑到云南不同糖厂生产情况,云南糖厂吨糖不含税销售成本会有所差异,预计4800-5100元/吨。

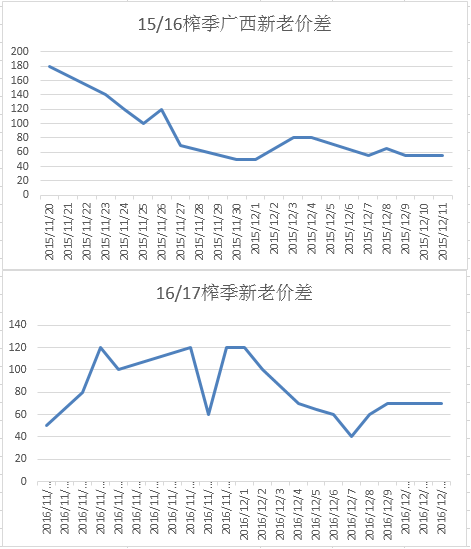

3、内蒙甜菜糖不含税销售成本分析

18/19榨季内蒙甜菜收购价同比略高,收购价格基本在500—550元/吨, 加上部分新增糖厂产能需进行工艺调试,预计不含税销售成本将继续提高。由于今年甜菜糖分较低,通常一个点的产糖率变化会导致500元/吨左右的成本差异,下表公式测算内蒙甜菜糖厂理论不含税销售成本预计5257元/吨左右。部分糖厂因为生产设备折旧、糖分差异预计甜菜糖不含税销售成本达5500-6000元/吨左右,具体计算如下表所示。

表三:内蒙甜菜糖不含税销售成本计算简表

以上对广西、云南、内蒙甜菜不含税销售成本的测算,后期还会受到糖分、天气、糖厂产能利用率等因素的影响而发生变化。且在进入具体销售环节后,以上成本还要根据销售价格计算销项税。因此,国产糖的成本高企依然是新榨季糖厂承压的首因。

二、从主要产区食糖不含税销售成本预估各产区新糖上市价格和支撑

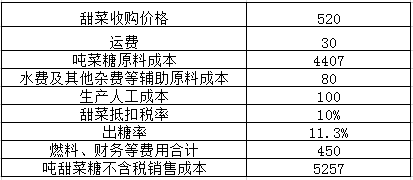

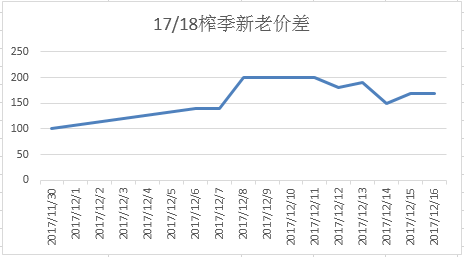

1、广西新糖价格预计:从近三个榨季广西新老糖价差的关系去参考预估18/19榨季初期广西的新糖价格

图三:近三个榨季广西新老价差走势

从近三个榨季数据统计对比,广西开榨初期新老糖价差大多数价差波动区间在40-200元/吨左右。15/16榨季牛市周期新老价差较大,16/17榨季初期和末期(17/18榨季前期)国内市场出现供应阶段性短缺,陈糖库存少,国储糖陆续投放市场,导致榨季衔接期新老糖价差较小,后期新老价差才略有走强。18/19榨季预计不会有国储糖干扰,预计榨季初期新老价差在60-120元/吨左右。

广西新糖报价预计能达到多少?17/18榨季9月中下旬广西集团销售进度加快现货价格上涨,按照9月广西集团销售速度10月广西集团现货价格预计难以跌破5000元/吨。但今年广西集团开榨时间预计同比有所提前,集团对后期现货也不会过分挺价。在新糖未上市伊始,预计陈糖主流价格在5000-5200元/吨左右。

综合考虑广西新老糖价差区间、陈糖价格、开榨初期糖厂资金压力和增产影响。上文假设广西470元/吨甘蔗收购价格对应食糖不含税销售成本约为5254元/吨考虑,开榨初期广西新糖价格至少会维持5100—5300元/吨的水平。

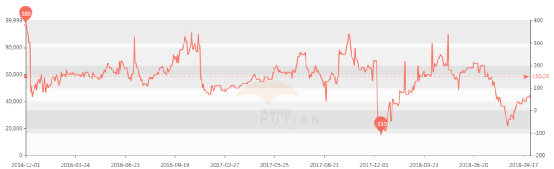

2、云南新糖价格预计:云南新糖价格预计可用近两个榨季初期广西/云南价差作为判断参考。

图四:近年广西/云南价差走势

根据数据统计,近两个榨季初期广西/云南新糖价差基本在150元/吨左右,大范围价差区间120-230元/吨左右。假设,按照上文预计18/19榨季广西开榨初期新糖上市价格为依据。那么云南开榨初期新糖价格预计在5000-5200元/吨左右。

结合上文测算,假设18/19榨季云南甘蔗收购均价434元/吨,食糖不含税销售成本预计在4912元/吨左右。开榨初期云南新糖至少在4900元/吨会是偏强支撑。

3、内蒙甜菜糖价格预计:根据沐甜科技统计,截至10月8日内蒙已经有八家糖厂开榨,新糖报价5100-5200元/吨左右。目前反映情况看,菜丝含糖比正常年份普遍低2%以上,内蒙产量预计难以达到之前市场预期的80万吨左右产量,预计在70-75万吨左右。据悉,内蒙开榨初期生产甜菜糖较少,甜菜糖集中供应期至少要到11月下旬。产量不及预期和高峰供应期未到,甜菜糖开榨初期报价将在5050-5400/元吨左右。

表四:广西、云南、内蒙甜菜不含税销售成本和新糖价格预计

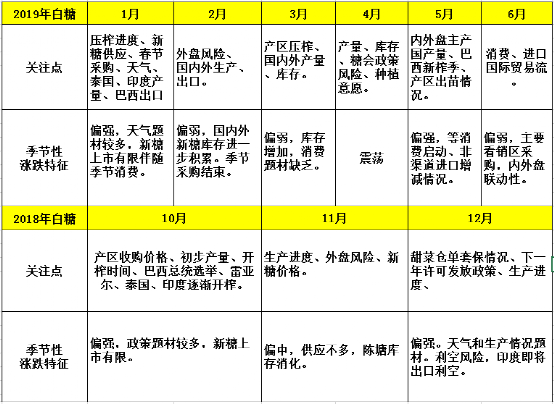

三、从季节性因素分析价格演变趋势

表五:白糖季节性关注点

1、2018年四季度价格走势分析

(1)2018年四季度影响因素:产量、收购价格、巴西、印度政策和生产

(2)2018年四季度价格区间:4600-5200

(3)2018年四季度价格走势:偏强—震荡—偏强

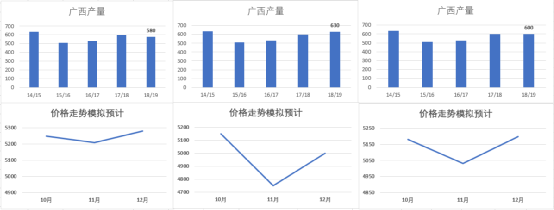

图五:18/19榨季广西不同产量下四季度价格趋势预计

价格走势预测:

产量炒作是四季度的重要题材,因天气不可控等因素影响,广西产量后期或有三种变数:

假设一:10月份广西第三次估产产量在580万吨左右,那么18/19榨季全国产量1050万吨左右。10月份广西、云南、广东等糖厂未开榨,此时供应量未达到峰值,在供需暂时错配时期,10月份可短多买入,高点看至5200-5250附近。11-12月短期存在天气和供应炒作,11—12月整体价格还会偏强为主。

假设二:10月温差大,糖分增加,广西增产至630-650万吨左右,全国产量增产至1090-1100万吨左右,并且11月广西陆续有糖厂同比略提前开榨,新糖供应前移。那么,10—11月相对整体沽空,低点看至4750附近,12月反弹高度看天气题材炒作,暂时看5000左右。

假设三:广西产量600万吨左右基本持平上榨季,广西糖厂11月下旬陆续开榨,云南、广东12月初开榨。10-11月新糖和甜菜糖供应有限,供需相对平衡的情况下,价格走势偏强,4900-5000偏强支撑。12月天气炒作题材,国内市场价格预计会偏强震荡为主。

综合来看,广西不同产量预估下,除了10月—11月价格走势存在分歧之外,12月均面临季节性的天气题材炒作整体反弹概率较大。甜菜因为部分交割库取消盘面套保量会减少,但甜菜产量略增,市场消化空间有限,一旦价格反弹到适合高度盘面会存在套保压力。四季度国内市场不管产量变数如何,价格最终难以突破5300-5400元/吨以上。

套利操作方面:

一是内外套。四季度是国内产量积累期,国际市场巴西收榨,泰国、印度陆续开榨。由于印度库存高企出口在即,18/19榨季还有出口300万吨左右计划,意味着从10月1日(四季度)开始的18/19榨季印度预计将有约300万吨糖需出口。除非天气因素导致印度、泰国产量低于预期,否则原糖四季度大概率还是易跌难涨。四季度我国开榨初期12月—次年2月容易出现阶段性天气题材影响压榨生产和春节消费刺激,通常国内偏强于外盘。

按照这样的季节性特点,原糖因为随时的印度出口压力和库存难以缓解供应过剩,可以关注空原糖买国内的操作思路。这个主要依据国内产量供应高峰未到,增产不及预期和印度继续增产原糖过剩的操作思路。具体如何操作还需要按照内外主产国实际产量供应情况判定。

二是SR1-5套利,关注SR1-5正套。风险在于SR1901的甜菜套保压力集中和四季度需求低于预期,销售采购后移,天气题材缺乏,近月走强空间不大。

综上所述,四季度国内市场价格,容易受到国内市场产量变数和新糖供应量变化影响。一旦出现天气炒作题材会出现阶段性供需错配导致价格阶段性反弹,内外市场走势分化,多空单边趋势并不明朗。其次,国产糖生产成本及进口糖成本也将对价格形成一定支撑。四季度国内市场价格运行参考区间4800-5300左右。

2、2019年一季度价格走势分析

(1)2019年一季度影响因素:天气、产量、销量、外盘

(2)2019年一季度价格区间:4600-5200

(3)2019年一季度价格走势:偏强—偏弱—震荡

1月份,国内榨季开榨高峰和春节季节采购期。霜冻、降雨等突发天气因素是价格波动关键。天气因素也会造成甘蔗糖分降低和对已砍甘蔗蔗蔸冻坏导致对下榨季出苗影响。如果天气炒作题材缺失,广西和全国产量增加,1月价格能否上涨关键看消费。由于近几年天气炒作题材大概率均出现,目前厄尔尼诺现象预计发生概率增加,对于国内外市场产量均造成影响。所以,1月从季节涨跌概率看,国内市场价格偏强运行。

2月份,进入春节前期,资金交投会相对减弱,提保的资金压力。市场会相对进入节前休整期。除非外盘在生产期间产量因素低于市场预计,加剧原糖波动,否则2月国内价格偏弱运行。

3月份,国内压榨开始进入收榨期产量逐渐明朗,消费题材时间点未到。核心在于原糖出口对国际贸易流影响和4月巴西即将开榨对于产量提前预估影响到原糖供需平衡。总体,国内市场价格震荡为主。

总结:2019年一季度市场炒作题材相对偏真空期,关键看国外市场影响。一季度国内市场价格走势预计先强后弱,2019年一季度参考价格区间4600-5200左右。

3、2019年二季度价格走势分析

(1)2019年二季度影响因素:19/20榨季广西的种植意愿、糖会政策、消费端(包括走私消费)、巴西新榨季

(2)2019年二季度价格区间:4700-5350

(3)2019年二季度价格走势:震荡略强

4月份广西开始19/20榨季甘蔗种植,最近二个榨季甘蔗收购价格上涨广西甘蔗种植面积增加,甘蔗增产。按照广西甘蔗三年增产三年减产的生长周期,18/19榨季是广西增产的最后一个榨季。目前,广西500万亩双高任务暂未完成,对于产量影响有限。假如,18/19榨季广西收购价格下调,甘蔗直补政策又未能确定,19/20榨季广西甘蔗种植面积预计会有所下降,广西甘蔗产量将进入减产周期。

内蒙甜菜糖方面,内蒙地区种植甜菜的竞争作物主要是玉米,部分地区有马铃薯和葵花,其他作物不具备竞争规模。由于近二年玉米的价格和补贴费降低,市场优势不明显,玉米种植积极性下降。此外,天气和病虫害影响内蒙部分地区的马铃薯和葵花价格波动较大,产量不稳定,种植面积难以有效扩张,对比甜菜不具备竞争优势。从近几年糖协统计的内蒙甜菜收购价格看,甜菜收购价格相对稳定,即使糖价处于熊市周期,糖厂资金紧张,甜菜收购价格基本持稳。甜菜收购价格的稳定和近几年甜菜种植机械化程度不断提高,内蒙产区农民种植甜菜的积极性相对别的农产品稳定并且不断增长。

由于,甜菜糖的压力在后期才会有所体现,2019年4月国内市场价格受19/20榨季广西甘蔗种植面积影响程度较大。按照甘蔗增产周期推测,预计对4月国内市场价格带来偏利多情绪影响,价格偏强震荡为主。

5月份,进口贸易救济政策到2020年5月22日结束,对于18/19榨季影响在于下半年配额外关税下调到85%,进口成本降低。但5月也是印度和泰国产量陆续明朗期,一旦印度预期增产确定,低廉的原糖价格传导到种植端,不排除印度、泰国19/20榨季种植面积会减少,原糖产量进入减产期。原糖价格将逐渐进入熊转牛拐点,价格会有所抬升。配额外进口关税尽管下调到85%,但原糖价格上涨进口成本上涨也会带动国内市场后期价格上涨。这主要基于对全球糖市过剩缓解预期,原糖熊转牛和19/20榨季国内进入减产周期来判断5月国内市场价格底部会有所抬升。

风险点在于,外盘继续低位震荡印度、泰国产量大幅高于预期,利润驱使走私糖增加挤占国产糖消费。国内市场价格重心会下移靠近走私成本,那么可以考虑单边做空。

6月份,季节性采购备货逐渐来临,价格跟随销区备货情况决定。走私糖的供应是国产糖销量的关键。其次是进口糖,假如走私增加,外盘低位,会抑制国产糖消费,6月季节性采购刺激国内市场价格会相对削弱。反之 ,6月国内市场价格会跟随销区采购刺激反弹偏强运行。

总结,二季度后期国内市场价格会倾向于重心抬升运行。预计,甜菜套保问题更多在9月合约体现,二季度国内市场价格运行区间预计在4700-5350左右。

综上所述,笔者通过三大产区食糖不含税销售成本对国内榨季初期新糖价格和新糖价格支撑进行一个整体的展望。由于国内2019年四季度到次年1-2季度还存在不确定变量和政策因素干扰,后期仍需根据国内外市场基本面变化调整价格点位,中短期内国内外市场熊市运行周期仍未结束。

热线:4006-230057

信息:0772-3023699

商城:0772-3023997