一、原糖价格涨跌周期回顾:2019下半场如何定调?

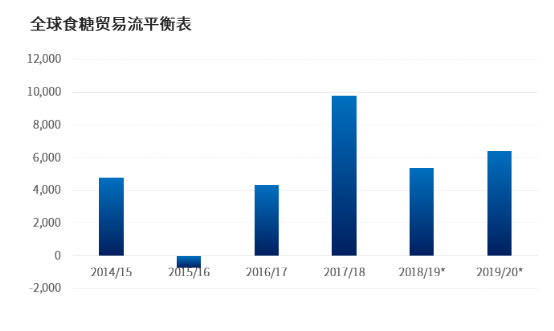

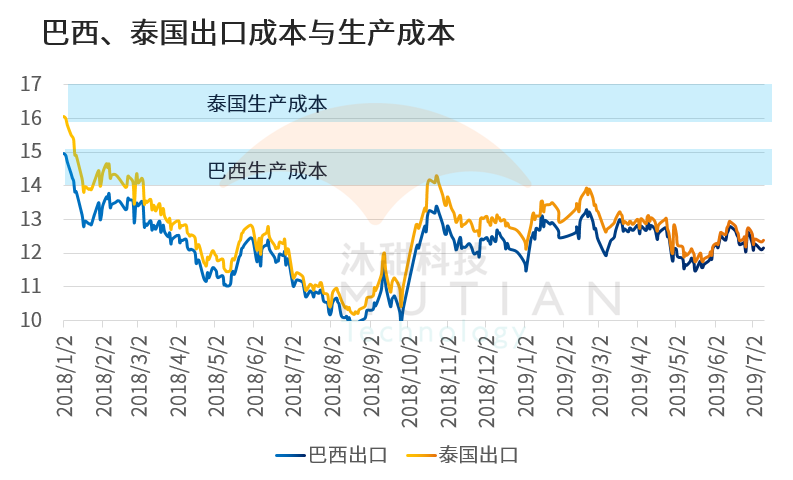

本轮原糖外盘下跌周期始于16年10月份,主力合约价格从24.1美分/磅的高点跌至18年8月底的9.91美分才止住,由于价格跌至所有主产国成本线之下,18/19榨季主产国巴西和欧盟率先实现了减产,市场普遍预计本榨季的供应过剩量大幅减少,然而,印度和泰国在17/18和18/19连续两个榨季的减产仍然导致全球库存触及记录新高,市场过剩量下降库存却持续增加,本榨季价格在减产预期与库记录高位存之间拉锯,持续震荡于11.5-13.5的狭窄区间内。自18年1月初原糖价格跌破15美分后,价格在15美分之下运行的时间已经长达19个月,是06-09年熊市之后最长时间的一次低位震荡。

随着巴西中南部19/20榨季生产渐入高峰期,目前几乎所有机构均预计19/20榨季全球糖市将从过剩转为短缺。下半年国际糖价是否已经具备突破15美分上涨的条件?价格启动的时间点如何判断?引发价格上涨的因素可能是哪些?各主产国19/20榨季的产量又存在哪些变数?笔者将通过这篇报告来探究一二,个人观点,仅供参考。

二、 主产国供应变数分析

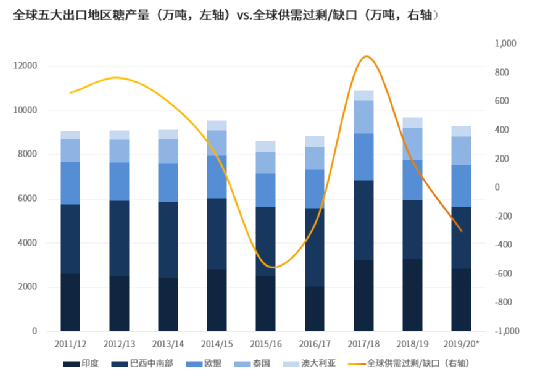

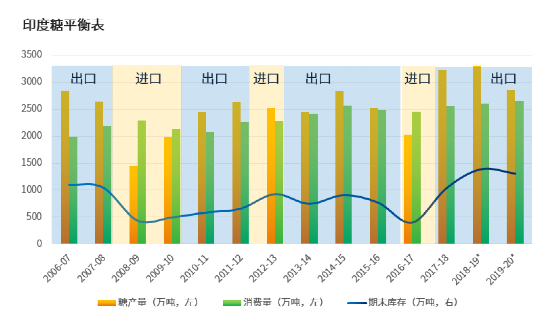

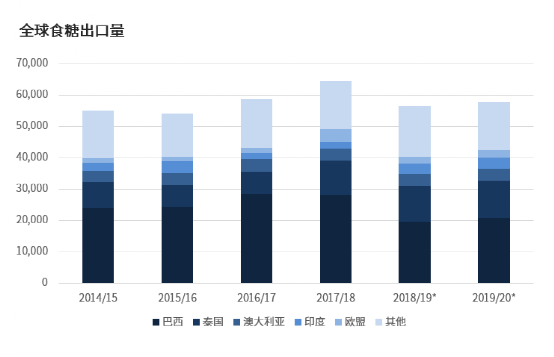

17/18和18/19榨季全球糖市累计供应过剩接近1000万吨,全球五大食糖出口地区的总产量在17/18榨季达到1.092亿吨的峰值,18/19榨季下降1200万吨,至约9695万吨。

19/20榨季全球糖市预计将出现300万吨缺口(ISO数据),五大出口地区总产量预计同比下降约400万吨,至9296万吨。

然而,目前仅巴西中南部和澳大利亚已开启19/20榨季的生产,并且刚刚迈入压榨高峰期,印度、泰国和欧盟还未开榨,这几个主产国的产量能否如预期实现,下榨季全球糖市能否迎来缺口,主要取决于以下变量。

1)印度今年的降雨和政策对产量影响几何?回顾历史带来的一点思考

众所周知,印度糖产量波动的核心在于天气和政策。

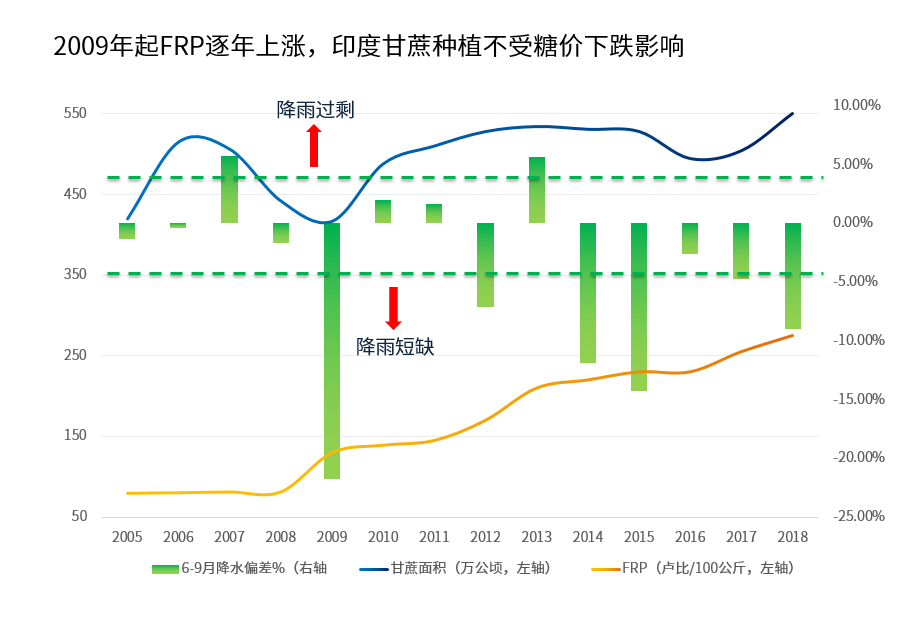

自2009年开始,印度政府设定的公平竞争蔗价(FRP)逐年上涨从未回调,导致蔗农的种蔗积极性不再受到糖价下跌的影响,天气成为了为数不多能够大幅撼动产量的因素。

最近十几年里,大多数年份印度6-9月的季风降雨量属于正常水平,最近十年中干旱引发甘蔗面积大幅缩减的情况仅发生过两次,分别导致了09/10榨季和16/17榨季的大减产。

ISMA 7月初对19/20榨季甘蔗面积的预估是493万公顷,同比减少约10%。值得注意的是,近年中与19/20榨季面积最为接近的是16/17(495万公顷)及17/18榨季(504万公顷),但这两个榨季的糖产量分别为2030万吨和3225万吨,相差近1200万吨,主要因单产差异十分之大。

在这样的先例存在的情况下,笔者认为目前市场对下榨季2700-2900万吨的产量预估存在较大变数。变数主要来自:若今年的季风降水量达到正常甚至偏高的水平,能在多大程度弥补去年降雨不足对甘蔗单产的影响。

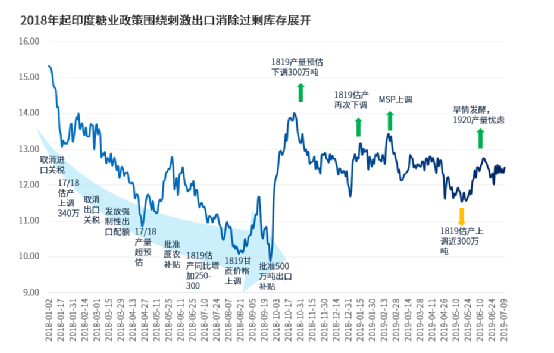

事实上,从另一个角度说,目前的估产准确与否并不十分重要,印度糖厂协会(ISMA)每年的几次产量预估常常出现非常大的变动,但每次大的估产调整导致的政策调整对国际糖价影响十分大,2018年以来印度的食糖政策调整基本围绕刺激出口消除过剩库存展开,国际糖价也在一次次印度利空政策的打击下完成了探底。

目前印度的压力在于18/19榨季创纪录的高结转库存及19/20榨季预计再次超出国内需求的产量,都需要通过出口解决。莫迪在今年5月底赢得大选连任印度总理,目前正在对各项政策进行新一周期的修正,预计其对糖业的扶持政策将会延续。至少19/20榨季结束前,印度刺激出口的政策不会停止,出口补贴虽然在WTO面临压力,但有望用其他补贴方式替代,下榨季印度糖仍然会以远低于其生产成本的价格出口。同时关注19/20榨季的最低食糖出厂价格是否进一步上调,这将进一步扩大印度的内外价差。

2)巴西产量的潜在风险

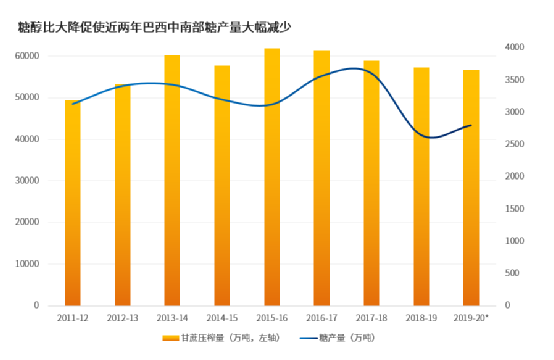

中南部19/20榨季的甘蔗情况与上榨季相差不大,面积同比下降约2%,至754万公顷,平均蔗龄从3.75回升至3.66,仍然低于理想水平。

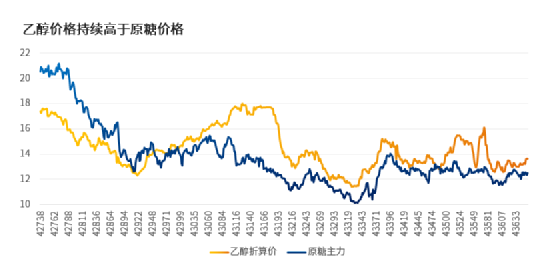

截止6月底的压榨情况与市场对本榨季巴西中南部制糖比例继续维持低位的预估十分吻合:累计产糖890.5万吨,同比减少8.91%;累计压榨甘蔗2.16883亿吨,同比减少3.02%;累计制糖比为34.73%,低于上年同期的35.56%。

三季度是中南部的压榨高峰期,本榨季制糖比例继续维持低位的可能性,需要至少在三季度乙醇市场的表现与上榨季同期相似甚至更佳,也就是说:1、含水乙醇/原糖价差维持升水,2、含水乙醇消费需求保持强劲,含水乙醇/汽油比价维持70%以下。目前来看这种情况大概率会实现。

但以下风险的出现可能打破目前的糖产量预估区间:1、雷亚尔贬值风险:雷亚尔从3.5贬值至4,乙醇折算价直接掉价约2美分;2、原油出现超预期下跌;3、含水乙醇需求走疲或库容不足,导致甘蔗制糖比例高于预期。

3)泰国减产背后的压力

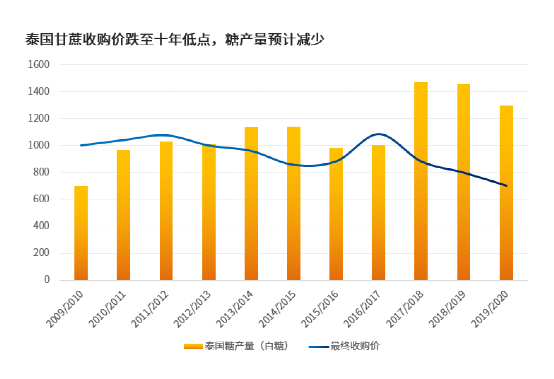

泰国甘蔗价格根据当年的食糖出口收益而波动,在产量连续两个榨季创历史新高之后,18/19榨季泰国的甘蔗价格十年来首次跌破800泰铢/吨,引发部分蔗农改种收益更高的木薯。泰国行业协会预计19/20榨季的甘蔗产量同比下降8%,至1.2亿吨,糖产量同比减少7%,至1300万吨。

但这样的减产规模不足以解决泰国的高库存问题,在预计本榨季出口1000-1100万吨的情况下,下榨季的可供出口量仍然高达1000万吨以上。

在甘蔗价格创十年新低的同时,泰国这两年也遭遇和印度类似的干旱,并且该国致力于打造亚洲生化中心,将促进乙醇需求增加,泰国下榨季减产前景较为明确,而且估产还可能有下调空间。

4)欧盟退出出口国行列的可能性

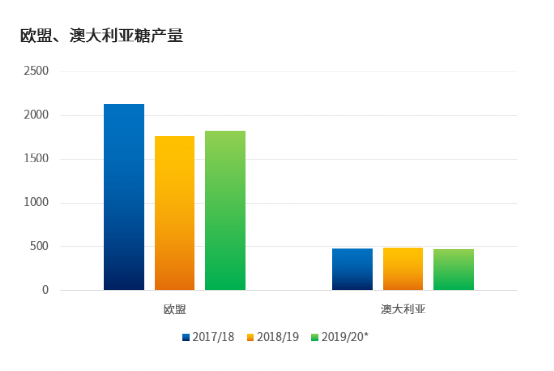

欧盟去年遭遇长时间高温干旱,导致本榨季意外减产约360万吨,在国际糖价低迷的打压下,预计下榨季的甜菜产量和本榨季基本持平,目前预计单产略有改善将促使糖产量小幅提高70万吨,至1830万吨。欧盟本榨季预计净出口量同比减少200万吨,仅为100万吨,预计期末库存同比减少近100万吨,至150万吨的低水平。关注今年夏天欧洲罕见高温天气对甜菜单产的影响。若下榨季产量再次低于预估,欧盟或退出食糖出口国的行列。

澳大利亚19/20榨季预计产糖470万吨,同比减少20万吨,由于澳大利亚体量较小,若不出现极端天气大幅损害产量,产量小幅变动对国际贸易流影响不大。

三、 19/20榨季全球食糖贸易形势预判

除了供需面之外,贸易流反应的现货转手速度对价格影响亦十分大。

本榨季全球食糖贸易流连续第三个榨季过剩,由于主要出口国库存积压,在预计下榨季多国减产的情况下,可供出口量仍可能进一步增加,下半年巴西和泰国出口价格大幅升水原糖的情况不太可能出现。

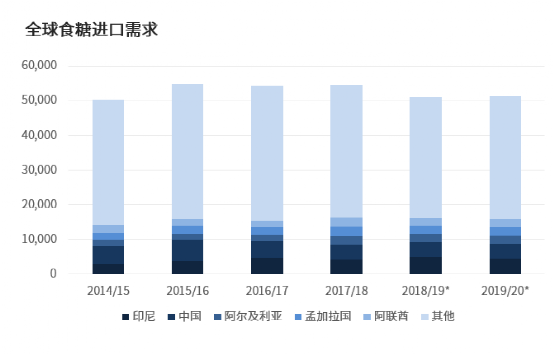

然而从进口需求来看,即使国际糖价已经跌至十年低位,仍然没有带动进口国的囤货意愿,两个突出原因分别导致白糖和原糖市场需求低迷。

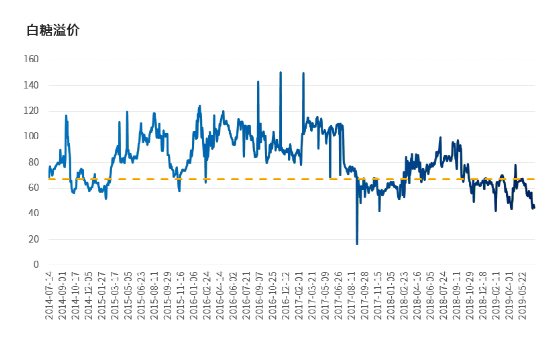

1、白糖溢价跌破加工厂盈亏线,原糖采购需求走弱

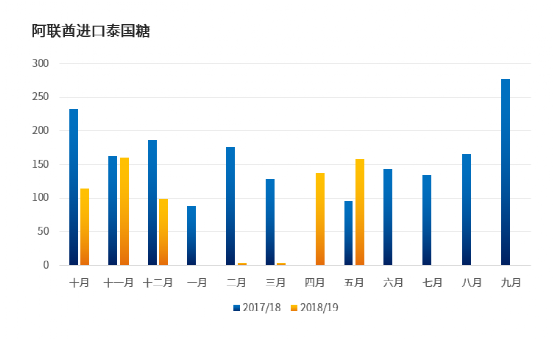

由于巴西大幅减产,贸易流过剩主要集中在白糖供应端,然而,印度和泰国的增产导致本榨季白糖溢价跌破加工厂盈亏线,以中东和北非为主的加工厂原糖采购需求锐减。拥有全球最大加工产能的国家阿联酋今年一季度进口十分稀少,并且已经关停两家加工厂。

印度和泰国高库存或导致白糖溢价在下半年继续承压于80美元以下,若印度/泰国/欧盟19/20的估产进一步下调将有利于释放白糖溢价压力。

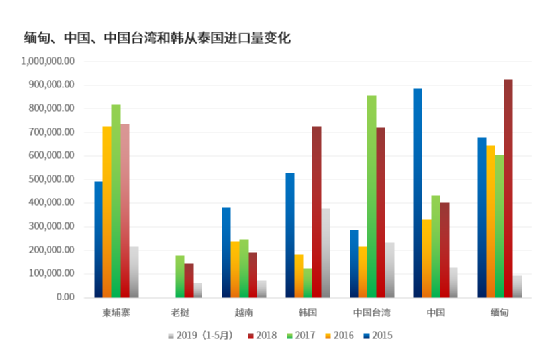

2、走私:白糖需求的变量

从15年起,以缅甸、越南、老挝、柬埔寨为主的国家从泰国进口白糖量增幅明显,并且高于本国的实际需求,被认为部分进口后被走私至中国,虽然最终进入中国的实际数量无从查证,但随着本榨季中国加强边境管理和打私力度,几个东南亚国家以及中国台湾从泰国的进口量也随之下滑,预计下半年中国仍然会继续严打走私,加上原糖进口量预计增加,东南亚国家的走私需求将继续被压制。也从侧面显示排除掉走私需求量后,白糖需求更为糟糕、过剩更为严重的现实。

四、下半年行情预判

三季度价格将主要围绕巴西中南部生产进度、印度泰国欧盟天气情况以及印度泰国库存消化进度波动。在巴西新糖供应叠加印度泰国库存压力下,预计原糖价格大概率低于乙醇价格,制糖比例有望维持上榨季低位,风险点在于糖厂的乙醇产能和库容能否支撑更多的乙醇产量。预计价格仍维持11.5-13.5美分的区间运行,若巴西产量进度持续低于预期或天气行情发酵,价格有机会向上突破。

三季度重点关注:1、印度出口补贴和配额即将到期,政府是否延长期限或是出台新的补贴政策;2、下榨季印度目标出口量以及收储量。

四季度进入19/20榨季,价格主要围绕北半球的最新估产情况、开榨进度和巴西中南部产量是否符合预期展开。鉴于市场普遍预计下榨季将出现供应缺口,价格有望抬升至15-17美分/磅。

四季度重点关注:印度ISMA 9月估产;印度泰国开榨进度;巴西中南部收榨进度。

在长时间低价格的打压下,巴西中南部和欧盟已于18/19榨季作出反应率先实现大幅减产,而印度和泰国产量预计将在19/20有所下降,只是减幅还取决于三季度的天气情况。因此去年8月底出现的9.91美分/磅的底部特征较为明显,若要击穿前期底部需要至少巴西/印度产量同时高于目前的预估区间,或是宏观面的黑天鹅出现。

然而,在巴西中南部和欧盟已经通过减产达到去库存的同时,印度和泰国因连续两年产量创纪录库存压力仍然十分巨大,本榨季全球库存消费比继续上升,加上现货需求疲弱,下榨季即使出现供需缺口,贸易流依然过剩,或导致价格低位震荡时间延长,更大的风险是全球食糖消费需求趋于稳定,而主产国产量时常与预估存在较大偏差,300万吨的缺口很容易被抹掉。笔者认为在这样的市场下依然需要谨慎看多,顺畅的上涨行情出现时机未来临。

热线:4006-230057

信息:0772-3023699

商城:0772-3023997