8月按理说糖市仍处“双节”采购的冲刺阶段,可今年由于采购时间的提前,还没等市场反应过来,旺季就这么结束了。尽管如此,我们也一起来看下今年和去年8月云南市场的区别吧。

一、8月云糖食糖销售概况

2018/19榨季截至 8 月 31 日,云南累计销糖 173.45 万吨,同比增加12.76万吨;产销率83.38%,同比提升5.7%;工业库存34.56万吨,同比减少11.61万吨;8 月份单月销售 15.63 万吨,同比减少4.14万吨。和去年同期相比,主要呈现两增两减的特点,具体情况如下:

两增:

(一)8月云南累计销糖量同比增加12.76万吨

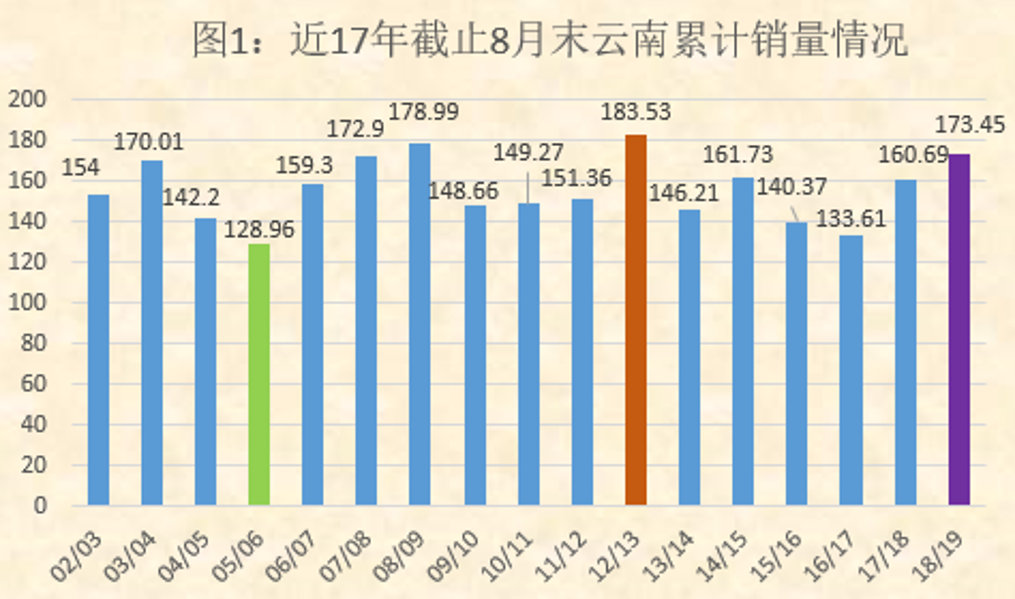

图1所示,近17年截止8月末云南累计销量最多的是2012/13榨季183.53万吨,最少的是2005/06榨季128.96万吨,2018/19榨季的173.45万吨的销售量在产量略增加的前提下,还能同比增加12.76万吨,顺价销售“功不可没”。

(二)8月云南平均产销率同比提升5.7%

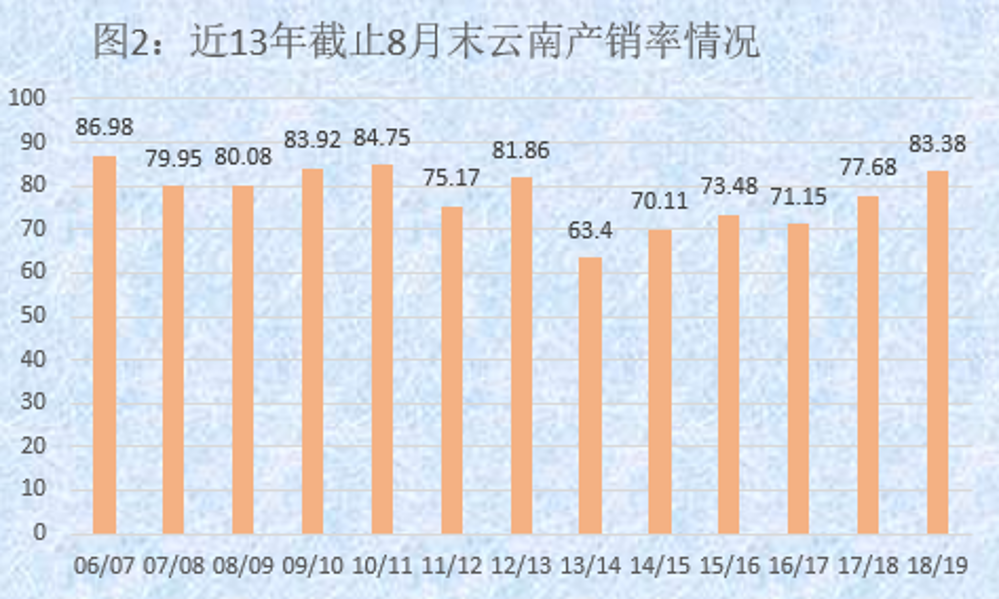

图2所示,近13年截止8月末云南的产销率最高的是2006/07榨季86.98%,最低的是63.4%,2018/19榨季的83.38%处于次高位,同比提升5.7%;由此也能看出本榨季以来云南糖企顺价销售后“成绩”一直都是不错的。

两减:

(一)8月云南单月销量同比减少4.14万吨

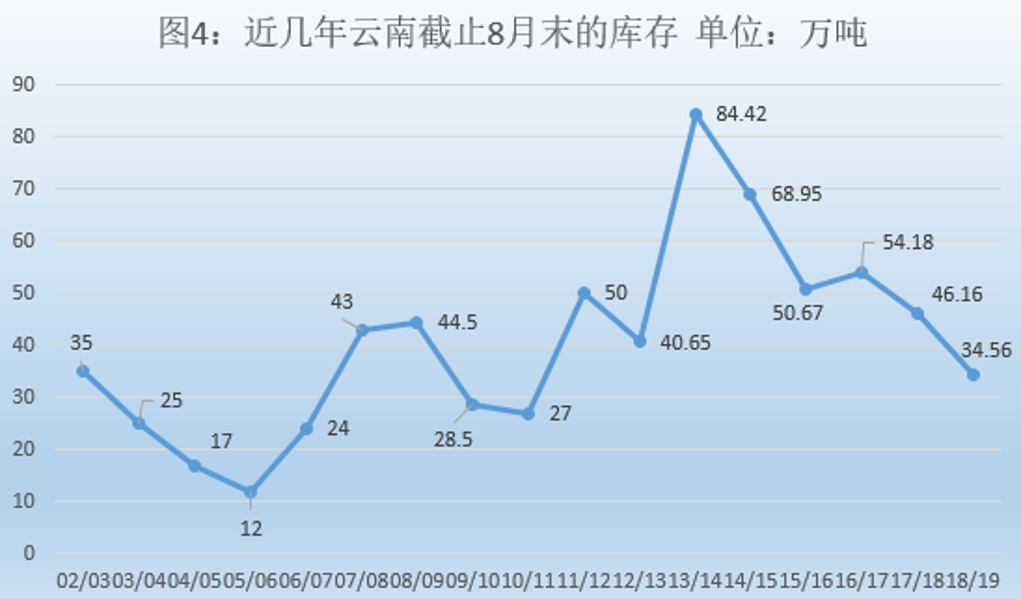

图3所示,从近几年来云南8月份的单月销量对比情况来看,本榨季8月云南的单月销量15.63万吨在众多榨季中,数量算比较少的。

从市场获悉,进入8月份以来,南华、英茂两大集团的销售量环比均呈现减少,其他贸易商销量环比也呈现减少,另外,由于7月份的大量采购,消化也是需要点时间的,如此一来,也就能够解释云南8月单月销量为何同比呈现减少的疑惑了。

(二)8月末云南工业库存量同比减少11.61万吨

图3所示,从2014/15榨季开始,8月末云南食糖工业库存有逐渐减少的趋势, 18/19榨季库存降至34.56万吨,创下近7个榨季以来的新低。

导致云南库存呈现减少的主要原因:进口被相关部门有效控制、对走私糖进行了前所未有的严厉打击,且收效显著。

从上述内容得知,虽然8月份云南食糖销量不尽人意,但鉴于6、7月份食糖销量的放量增长,8月份消化一下前期库存,销量呈现减少也属正常。也是因为本榨季以来云南的制糖企业积极顺价销售,才能有同期相比累计销量增加12.76万吨、产销率同比增加5.7%、库存同比减少11.61万吨的好成绩。从实际的情况来看,云南旺季采购的特征还是有所体现的,只是同比没有那么明显而已。

二、后期云南还有糖可销吗?

从以上几个特点可以看出,8月当月销量虽然不多,但也为后期云南糖市轻装上阵做出了贡献。

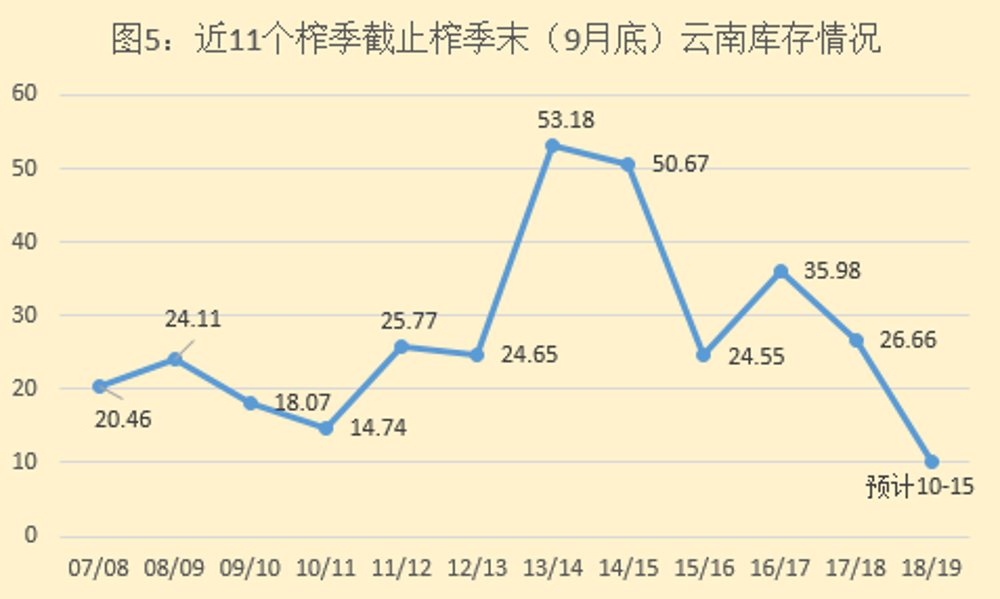

按照近11个榨季云南9月份的平均食糖销量25万吨算,截止榨季末(9月底)累计销量为198万吨,结转库存10-15万吨左右。图5所示,近十个截止榨季末(9月底)云南库存情况,其中,最高值为13/14榨季的53.18万吨,最低值可能就是18/19榨季的10-15万吨。

虽然云南的新榨季从11月份开始的概率较大,但集中开榨还是在12月份之后,这样一来中间将有2个月左右的时间可以销售陈糖,估计后期云南可能会出现阶段性供应紧张的格局。

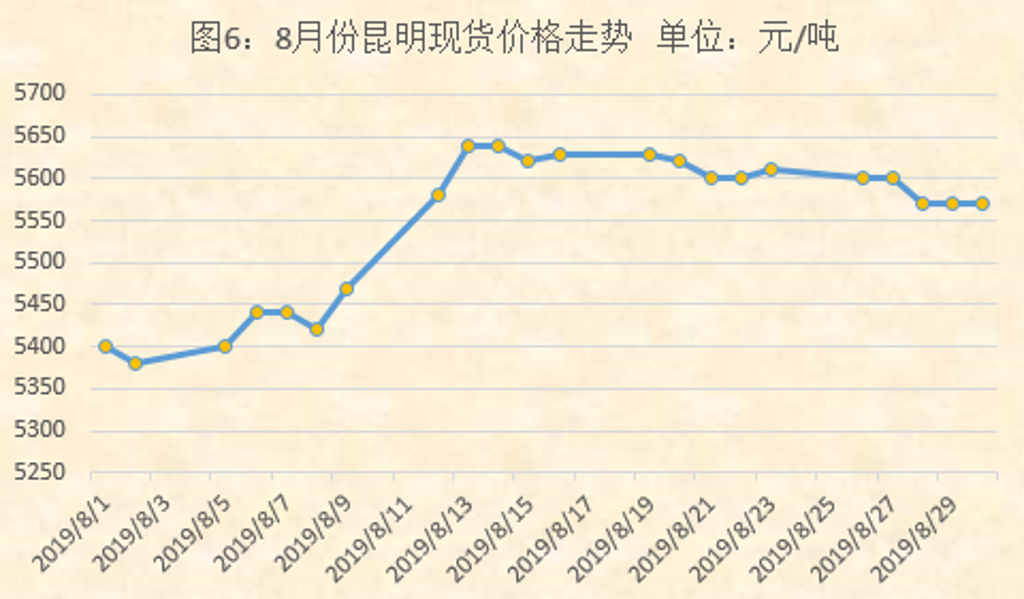

三、8月云南现货价格运行概况

图6所示,8月末昆明现货价格为5570元/吨,同比上涨470元,环比上涨190元。最高价为5640元/吨,出现在8月13日。最低价为5380元/吨,出现在8月2日,与去年同期上涨日期相比基本吻合。价格波动区间在5400-5570元/吨,月内波动幅度170元,大于上年同期80元的波幅,价格波动的速度快、但徘徊时间长,这也是8月后期销量偏少的另一个原因吧。

8月云南糖价走势为先抑后扬,月初糖价开始上涨,并在15号之后一直处于小幅震荡,在月末糖价上涨至5570元/吨。整个8月的由于食糖市场仍处于消费旺季,即便销量同比出现减少,但用糖的需求还是存在的。不过随着进口糖的抵达,加工厂会加大马力生产,新糖将大量流入国内市场,国内糖市的供应缺口,估计很快就被补齐,加之9月中旬北方产区也将拉开新榨季的帷幕,糖市的供应缺口一旦缩小,后期糖价想继涨,难度有点大。

热线:4006-230057

信息:0772-3023699

商城:0772-3023997