今年以来国内外糖市都长期被利空萦绕,前者集中在增产背景下低迷的产销率与工业企业资金压力上;后者则表现为主产国不断超出预期的产量兑现,让贸易流与平衡表一再恶化——截至目前来看,泰国和印度的产量较榨季初的预估高出一千万吨,不难理解的是,这期间的任何利多驱动与之相比都相形见绌了。

国内主产区的收榨以及泰国、印度生产临近尾声终于让上述利空告一段落,而巴西的潜在干旱和卡车工人罢工则为糖价提供了久违的支撑题材。作为最大的食糖生产和出口国,巴西干旱影响自不言而喻,而卡车工人罢工导致糖厂因甘蔗运输受阻停机,也使得港口食糖库存告急、出口方存在出口违约风险。借着基本面利多消息的东风,原糖期货市场上持续盘踞的投机空单快速撤离。

客观来看,无论天气还是罢工,暂时都难以扭转增产带来的实际过剩。对于天气,当前季节下巴西天气原本降水偏少,且一来目前的偏旱天气还主要集中在帕拉那,而非主产区圣保罗,称旱灾言之尚早,二来偏旱天气使得糖分上升、利于机械收割,对本榨季产量影响或有限。对于卡车司机罢工,首先糖厂暂时停机无法改变甘蔗存量,最多延迟生产进度;其次开榨初期本非巴西出口高峰,且有大量泰国原糖可供出口替代;再次政府许诺降低汽柴油价格,则可能伤及燃料乙醇消费,压缩甘蔗制糖比例的想象空间——加之持续走软的雷亚尔可能进一步通过影响糖和乙醇的比价关系扭转这一预期。

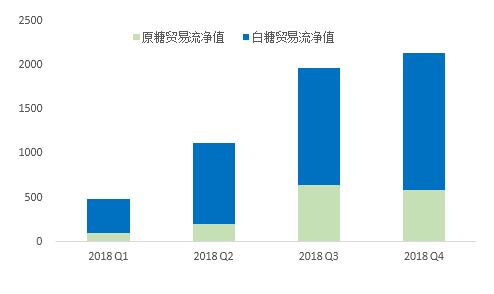

相较于不确定的天气风险,已有的过剩库存和出口压力尚未找寻到解决方案。预计三季度国际市场原糖贸易流过剩仍有80~100万吨,且后期压力会继续增加,而白糖贸易流过剩量可能更甚于原糖。市场存在绝对过剩量的情况下,不光需要足够高的远月升水将近月过剩向后结转,更需要持续低于成本的价格预期实实在在地缩减下一季作物的供应。若非天气因素继续恶化,预计12.5~13.5美分附近原糖将遭遇主产国套保抛压。

图1:国际糖市贸易流净过剩量 单位(千吨)

国内市场供需结构与国际市场有所不同,但过剩的结论偏于类似。本榨季国内食糖实现120万吨增产的背景下,配额外自律份额也提高了50万吨,然而消费却继续低迷不振,走私的控制也收效甚微。产业链中下游在预期供应过剩的基础上不愿持有库存,导致自由库存大量集中于产业链上游,尽管近期补库需求使得工业销售有所好转,笔者预计到5月底工业库存同比仍将增加70~80万吨。

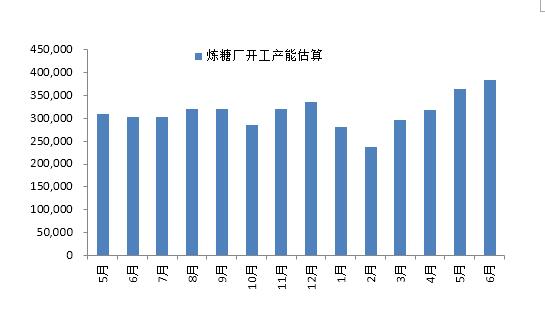

炼厂供应增加可能是下一个负面驱动。为了追求低关税,炼厂本榨季的订货时间略迟,但随着进口到港和下半年配额外份额发放,后续炼糖厂开工将逐月增加,北方销区也将同时面临炼糖厂新糖、产区新糖和走私糖的竞争,随之而来的很可能将是炼糖厂报价的大幅下调。炼糖厂争夺市场份额也将进一步加剧南方产区集团压力,特别是在目前产区仍保有大量库存的背景之下。

图2:国内炼糖厂开工产能 单位(吨)

另一个绕不开的供应压力是走私糖。海路来看,台湾4月进口泰国白糖增至9万吨,另有进口部分巴基斯坦糖,这部分进口被认为将主要用于走私到大陆。从去年来看,台湾方向走私糖在6~10月份将迎来高峰,今年海路糖源充裕的背景下,海路走私能否再增加成为后续市场的一大看点。缅甸方向,由于前期缅甸国产糖用于走私而使得该国库存下降,缅甸官方意图重启复出口配额,近期缅甸询价明显增多,五月份边境到货量来看也环比大幅增加,也为后续陆路走私扩大规模埋下了伏笔。

国内库存结构来看,本榨季市场已无需新的储备糖增加供应,而三季度却又面临炼厂销售和走私糖增加的压力。短期利多因素重现带给糖价反弹的机会,但至少目前来看,引起反弹的驱动因素均远不足以扭转国内外市场过剩的既有格局。

热线:4006-230057

信息:0772-3023699

商城:0772-3023997