巴西

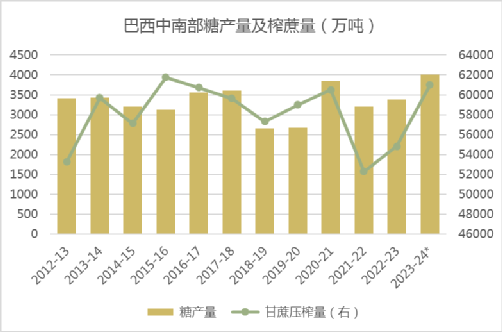

10月上半月巴西中南部地区压榨甘蔗3276.6万吨,同比增加17.64%;产糖224.7万吨,同比增加21.98%;由于降水逐渐增加,制糖比例有所下降至48.12%,上榨季同期为48.19%,但在高制糖收益支撑下预计整个榨季的制糖比例将接近49%。

23/24榨季截至10月16日巴西中南部糖厂累计压榨甘蔗5.25992亿吨,同比增加14.47%,累计产糖3486.2万吨,同比增加23.65%,累计产乙醇252.08亿升,同比增加10%;糖厂使用49.44%的甘蔗比例产糖,上榨季同期为45.63%。

10月下旬中南部主产区降水同比去年增加但环比下降,市场估计下半月甘蔗压榨量约为3100万吨,同比减少3%,预计糖产量约为200万吨,同比减少6.5%。

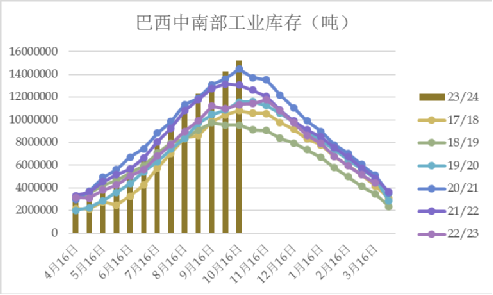

截至10月16日巴西中南部糖及糖蜜工业库存继续创同期新高,达到约1520万吨,同比增加34%。

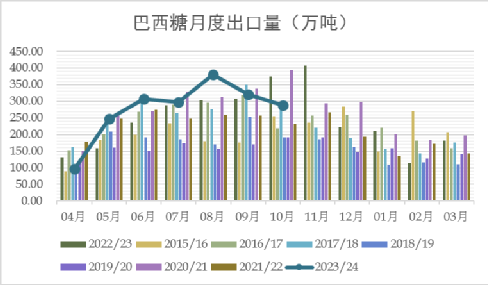

继9月出口放缓之后,巴西10月出口继续受到堵港和降水的阻碍,仅为287.78万吨,较上年同期减少23.26%。2023/24榨季4-10月巴西累计出口糖1940.61万吨,同比增加7.74%,预计本榨季总出口供应在3000万吨上下。

尽管糖厂即将陆续收榨,由于9-10月份发运因降水和港口拥堵延误较多,11月和12月发运的VHP原糖现货报价较纽约原糖3月合约期价转成升水,也反应目前国际市场对巴西糖的依赖度非常高。未来一个月巴西糖发运情况仍是市场关注重点。11月第二、三周巴西主要港口降水环比有所下降,预计港口排船量有所下降,拥堵情况缓解,发运将相比10月份顺畅。

由于本榨季巴西乙醇价格长时间维持低位,近期巴西醇油比价开始降至70%以下,乙醇需求有所增加,对乙醇价格有所。汽油方面,虽然市场预计后期国际油价将受到中东局势支撑继续上涨,但巴西油价或脱离国际油价的趋势继续维持低平走势,因此预计乙醇折价将维持15/17美分/磅震荡,也意味着在燃油政策不变的情况下至少巴西糖厂的制糖比例仍将维持高位。

由于本榨季甘蔗产量庞大,根据后期的天气情况将有3000-6000万吨甘蔗需要留至24/25榨季压榨。目前市场对本榨季中南部糖产量的预估区间趋近于4000万吨。

印度

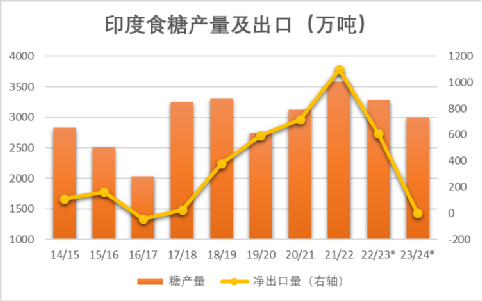

印度产量预估也进一步下滑,印度糖厂协会(ISMA)最新发布的2023-24榨季糖产量预估为3370万吨(包括乙醇分流量),低于8月份预估的3620万吨。11月初北方邦的18家糖厂已开始甘蔗压榨,马哈拉施特拉邦已有217家糖厂申请新榨季运营许可,为至今为止最高的一年,但由于今年甘蔗面临短缺,压榨时长可能不到100天,上榨季为121天。

综合目前市场的糖产量预估在2950-3150万吨,仍有一定分歧,10月份印度主产邦马哈拉施特拉邦和卡纳塔克邦的降水环比、同比均大幅下降,水库水位也进一步减少,北方邦天气尚可但部分蔗区病虫害增加,印度的甘蔗产量或面临进一步下调风险。糖产量方面,由于近几个月榨季印度甘蔗乙醇产量增加,我们认为在调节糖/乙醇产量的灵活性也增加,在甘蔗产量进一步恶化的情况下,糖厂可能牺牲乙醇产量来保证食糖供应,预计下榨季印度糖产不足需的可能性不大,但在24年上半年印度大选之前放开出口的可能性极小,并且此影响目前基本被市场消化。

泰国

泰国23/24榨季即将开榨,糖市政策变革引发关注。受到22/23榨季糖价大涨的提振,泰国23/24榨季的初始甘蔗价格大幅上涨至1500泰铢/吨的历史新高,有望令甘蔗种植收益重新超越木薯,提升种植积极性。11月初泰国在发布糖出厂价上调20%的决定仅一天之后立即取消,并将糖列为出口管制商品,超过一吨的糖出口将需要政府批准。

总的来说,新榨季的蔗价和糖价政策变化预计对本榨季的产量影响不大,更多将影响到24/25榨季的种植意愿,而新发布的出口监管机制根据市场解读并不意味着对出口的限制,但可能导致出口延迟。

后期影响泰国糖出口的决定性因素仍是减产的幅度,泰国9月下旬以来降水大幅改善,不过今年前三个季度干旱影响难以挽回,目前市场对泰国23/24糖产量预估从之前的800-900万吨下调至700-800万吨,出口量或从之前预计的500-600万吨降至400-500万吨。

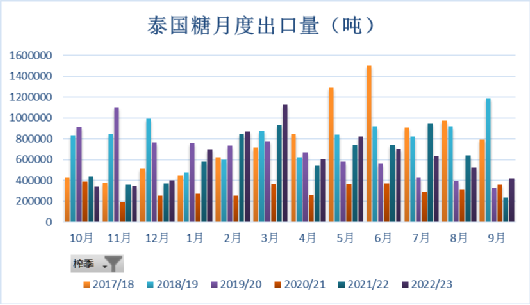

2023年9月泰国出口糖41.84万吨,同比增加79.48%。22/23榨季(22年10月-23年9月)泰国共计出口糖749.27万吨,同比增加1.73%。低库存及延迟开榨的影响下,预计泰国4季度的月均出口量仅在20万吨左右。

欧盟

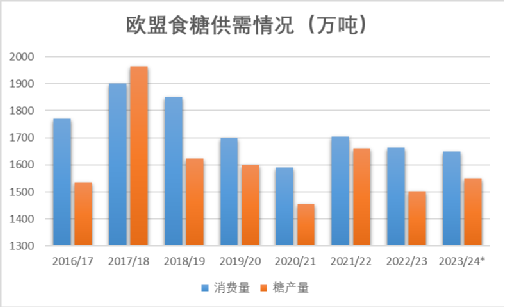

23/24榨季欧盟甜菜没有遭受类似前两个榨季的高温、干旱天气影响,加上甜菜价格上涨,预计面积扩大至145.5万公顷,同比小幅增加1.7%,作物监测机构MARS将欧盟27国的甜菜产量提高到74.7吨/公顷,比五年平均水平高出4%。但9月下旬以来欧盟甜菜主产区天气潮湿偏暖,或导致病虫害现象增加及糖分进一步上升的可能性减少,法国的甜菜起收进度也受到一定影响。目前市场预计欧盟27国糖产量将较上一年增长逾6%,至1550万吨,但仍有下调空间。

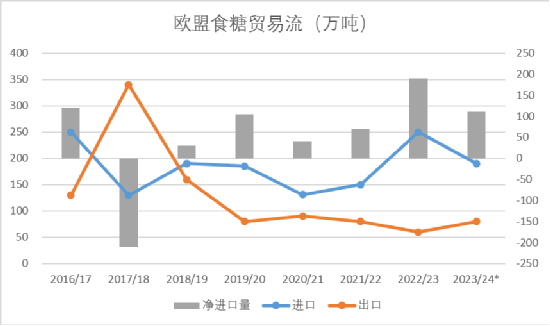

23/24榨季欧盟将继续作为一个食糖净进口区域,但由于欧盟产量预计小幅回升,内部糖价有所回落,据说部分进口合约取消,与此同时国际糖价上涨及欧元汇率走弱也吸引出口增加,净进口量预计缩减。

预计23/24榨季欧盟的净进口量预计从上榨季的约200万吨减少至80-90万吨。

后期展望

截至10月31日原糖投机净多仓较前周减少11106手,至213589手,鉴于国际食糖基本面仍十分利多,综合机构判断本榨季的供需缺口规模将扩大至300万吨上下,预计投机商对原糖在后期仍维持中性看多。最近一个月原糖价格维持25-28美分震荡,泰国减产、印度停止出口的利多已经反映在价格中。由于4季度及明年1季度印度停止出口,巴西进入收榨期,贸易流缺口将呈持续放大趋势,巴西出口若较预期放缓以及出现更严重的天气问题将引发价格进一步突破区间上涨。

价格上涨可能受限的风险因素在于:近期白糖溢价回落在120-130美元/吨之间浮动,欧盟和俄罗斯的出口增加对白糖溢价有所压制,对于部分国家的加工厂来说不足以盈利,可能减缓原糖需求。此外,关注印度和泰国的减产幅度不及预期及中国、印尼等传统进口需求国在价格高位进口节奏放慢的可能性。

热线:4006-230057

信息:0772-3023699

商城:0772-3023997