巴西超预期增产重压市场

巴西中南部地区11月上半月甘蔗压榨量和糖产量均创下历史同期最高水平,11月下旬糖厂收榨加快,加上降水影响,生产有所放慢,制糖比例也较生产高峰期下调,但糖产量仍处于市场预估的高端,达到139.9万吨,同比大增35.03%。

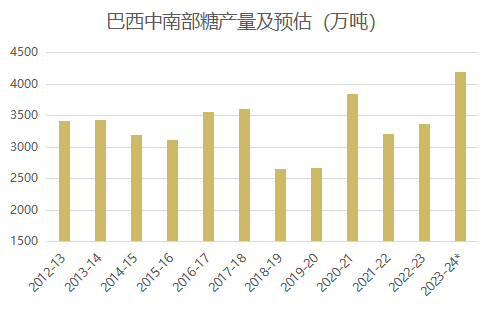

23/24榨季截至12月1日中南部累计压榨甘蔗6.19亿吨,同比增加15.94%,累计产糖4081.7万吨,同比增加23.5%,累计产乙醇298.53亿升,同比增加11.87%;糖厂使用49.32%的甘蔗比例产糖,高于上榨季同期的46.02%。

到11月底未收榨糖厂218家,同比增加77家,预计12月上半月将有98家糖厂收榨。预计整个12月上旬降水略低于长期均值,但月初的强降雨可能令糖厂损失3.6个压榨日。

预计本榨季将至少有3000万吨甘蔗需要留至糖厂24/25榨季压榨,因此在天气允许的情况下,明年糖厂大概率会提早开榨。鉴于11月开始的天气情况好于预期,各个机构对本榨季中南部糖产量出现不同程度上调,预估区间逐渐向上靠拢,至4100-4320万吨。

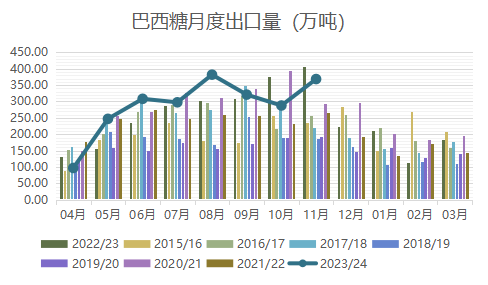

增产兑现的情况下巴西糖的发运节奏备受关注,巴西11月出口糖368.48万吨,较上年同期增加10.19%。2023/24榨季4-11月巴西累计出口糖2309万吨,同比增加12%。12月伊始巴西港口物流拥堵情况持续缓解,截至12月6日当周巴西港口等待装运的食糖数量环比减少70多万吨,降至465.98万吨,相较一个月前减少170多万吨。

12月前两周巴西出口糖88.04万吨,日均出口量为14.67万吨,较上年12月全月的日均出口量10.02万吨增加46%。由于天气干扰较少,12月整月巴西出口量预计超出300万吨。在天气和物流允许的情况下,预计巴西本榨季总出口供应在3300万吨左右。后期需关注雨季降水增加及散货船码头维护对发运进度的影响。

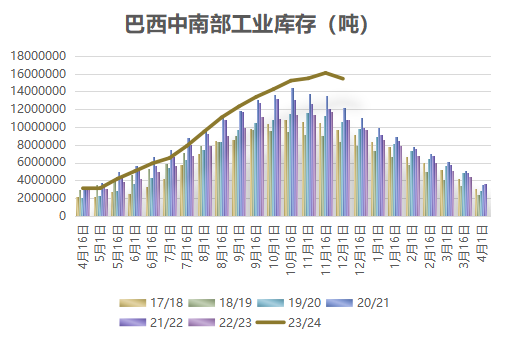

随着近一个多月出口加快,巴西糖库存压力有所缓和,截至11月30日巴西中南部糖及糖蜜工业库存达到约1542.62万吨,同比增加42.87%,但环比下降65万吨,为本榨季以来首次下降。

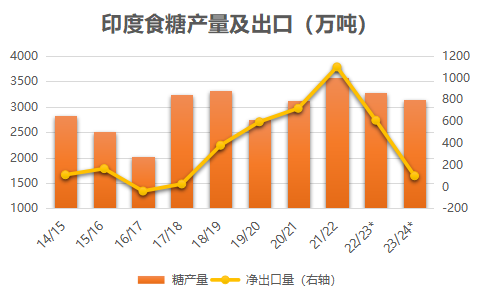

印度乙醇政策风变,糖产量面临重估

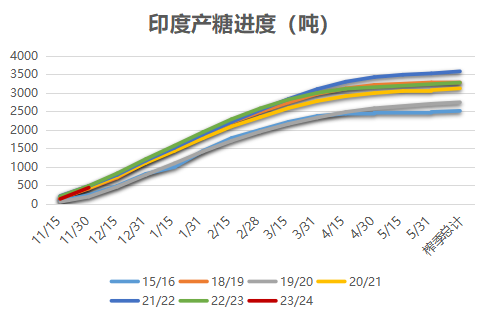

印度本榨季截至11月底累计压榨甘蔗约5110.2万吨,同比下降10%,糖产量同比下降10.65%,至432万吨,开榨糖厂数同比减少18家,为433家,主要因马哈拉施特拉邦和卡纳塔克邦因抗议蔗款问题导致开榨延迟,不过北方邦及另外几个小生产邦的增产部分抵消了马邦和卡邦产量下滑的影响。值得注意的是,单看11月下半月的生产数据,糖产量同比增加了20万吨,市场猜测是乙醇分流量减少的迹象。

2023-24年印度的甘蔗产量估计为4.35亿吨,同比下降约5600万吨。这意味着,与去年相比,该国的蔗糖产量可能下降600万吨(包含乙醇分流量)。

为保障食糖生产,印度政府12月7日发布通知,指示所有糖厂和酿酒厂在2023-24年度不得使用甘蔗汁/糖浆生产乙醇,并立即生效。此通知还存在许多模糊及具有争议的地方,目前较为确定的是可以继续生产本年度已经招标的B-heavy molasses糖蜜和C-heavy molasses糖蜜乙醇,不确定的是限产之后本年度甘蔗乙醇的二次招标是否还将举行。

印度大约65%的甘蔗乙醇通过B-heavy molasses糖蜜生产,25%通过糖浆生产,其余的由C-heavy molasses糖蜜生产。市场初步评估此举将导致约150-200万吨乙醇分流量回流至糖产量,意味着23/24榨季印度糖产量或从之前预计的2900-3000万吨上调至3100-3200万吨。

印度糖厂已经进入生产高峰期,密切关注生产进度,鉴于印度政策变动的灵活性以及该国实现2025年乙醇汽油掺混比例目标的迫切性,在糖产量超出预期的情况下政策或有调整空间,印度明年1季度前有过剩糖出口的可能性仍然非常小。

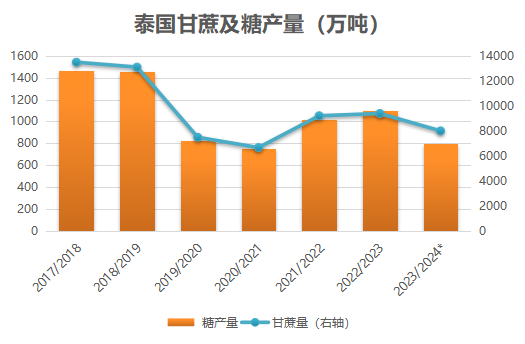

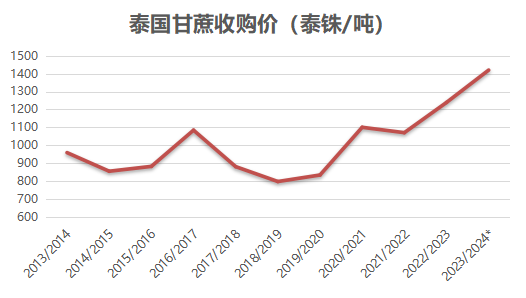

泰国23/24榨季甘蔗价格创新高,开榨较预期推迟

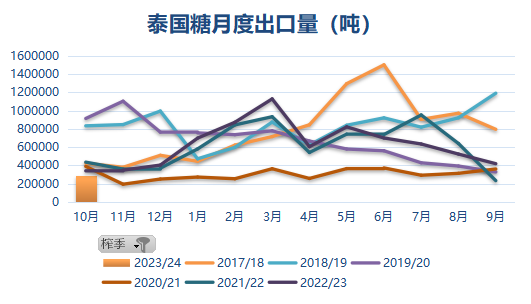

23/24榨季泰国预计共57家糖厂开榨,最早开榨时间从之前预期的12月8日推迟至12月10日。由于11月份泰国主产区旱情持续缓解,近期市场对于泰国本榨季甘蔗产量预估小幅上调,目前预估区间在7000-8000万吨,糖产量预计在750-850万吨之间,预计本榨季出口量在450-550万吨,糖产量及出口均较上榨季减少250-350万吨。

泰国10月糖出口下降,仅为29.36万吨,同比减少13.74%。低库存及延迟开榨的影响下,预计12月份出口仍将维持低量。

泰国23/24榨季初始甘蔗价设定为1420泰铢/吨,高于22/23榨季的最终价格1239泰铢/吨,亦创下记录新高,相对木薯价格出现微幅利润,关注蔗价上涨对明年甘蔗种植面积扩大的支撑作用。

后期展望

12月以来,巴西产量超预期、印度限制甘蔗乙醇生产等基本面利空叠加技术面恶化引发原糖价格大幅下挫。巴西和印度的估产上调促使部分机构将23/24榨季全球平衡表预估从缺口调至供需平衡状态,市场情绪变化明显,11月21日至12月5日期间原糖投机净多仓骤减近6万手,截至12月5日的持仓数据显示原糖投机净多仓跌至165469手的一年低位,基金净多持仓在总持仓中的占比也是最近一年来首次低于20%,是市场由多转空的危险信号。持续关注近期机构的平衡表更新,综合目前的机构预估,本榨季的供需平衡预估区间为0-470万吨缺口,不排除巴西的持续增产令本榨季供需形势转为过剩。

贸易流上,巴西创纪录的产量意味着如果物流问题得到解决,后期贸易流缺口也有望被填平,不过这种情况发生的可能性仍然较小。预计巴西终端维护及传统雨季将导致12月及明年1季度的发运受到限制,加上印度在1季度末前不太可能出口,泰国产量下降导致可供出口量减少,预计1季度的贸易流上仍存在30-50万吨的缺口。

由于今年巴西天气尚好,中长期看巴西仍然是市场最大的压力因素,明年1季度关注点将逐渐转向巴西中南部24/25榨季估产,目前市场普遍预期24/25榨季糖产量有望进一步增加再创记录新高,糖厂提前开榨的可能性较大,4季度的物流限制导致供应后移至明年1季度,也令巴西的库存压力持续增加。

在经历了连续两周急跌之后,关注市场看空情绪的消化及价格在21-22美分/磅的支撑情况。后期支撑因素关注:1、厄尔尼诺现象预计将持续至明年二季度末,巴西中南部有概率出现高于正常年份的降雨,可能对1-2季度的压榨进度、产糖率及糖醇比造成影响;2、除巴西、印度和中国以外国家库存仍处于较低水平,加上近一轮价格下跌原白糖溢价仍维持140美元上下,加工厂维持较高的加工利润,价格跌至阶段性低位或刺激传统进口国及加工厂的采购需求。

热线:4006-230057

信息:0772-3023699

商城:0772-3023997