一、12月供需数据:开局好于预期,利于减轻后市压力

(一)全国产减销增,累库压力小于预期

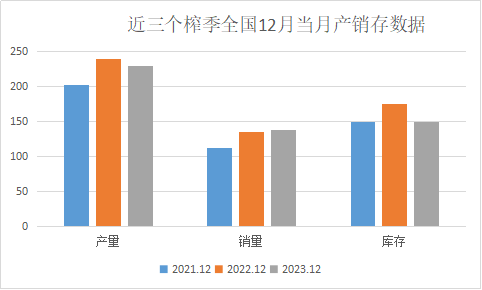

截至12月底,全国共生产食糖319.51万吨,同比减少6万吨,累计销售食糖169.82万吨,同比增加20万吨,累计销糖率53.2%,同比加快7.2个百分点。从近三个榨季全国12月的产量、销量、库存看,当前国内的产销格局是健康偏利多的,累库少于预期有利于糖厂销售心态的平稳,并对现货价格形成支撑。

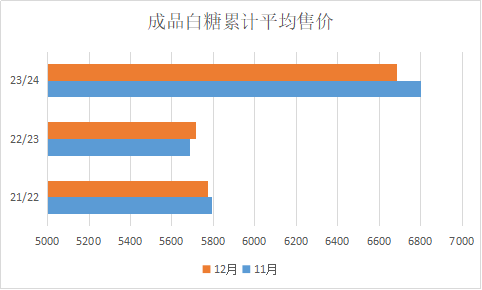

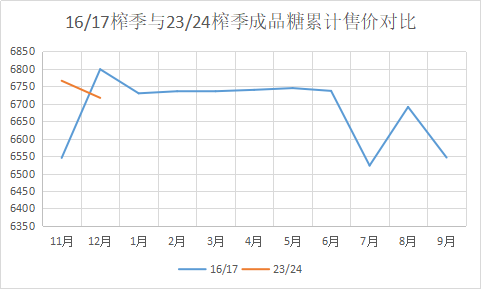

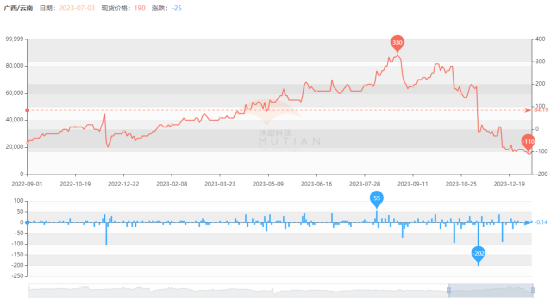

12月底,全国制糖工业企业成品白糖累计平均销售价格6717元/吨,同比回升1044元/吨,环比下跌49元/吨,当月成品糖销售均价6688元/吨,同比回升1012元/吨,环比下跌112元/吨。新榨季以来的售价,均为近10个榨季以来最高,接近于16/17榨季,该榨季糖价曾创下历史次高点,为牛熊转折之年。从16/17榨季的现货价格看,全年均价在6684元/吨,成品糖平均售价基本在6500元/吨之上。如果历史可以借鉴,在依然需要依赖国际进口满足国内需求的本榨季,现货价格或许不应过份悲观,根据生产、销售需要按计划购销是更为理性的选择。

(二)广西:有效预售利于减轻库存压力,价格回落明显

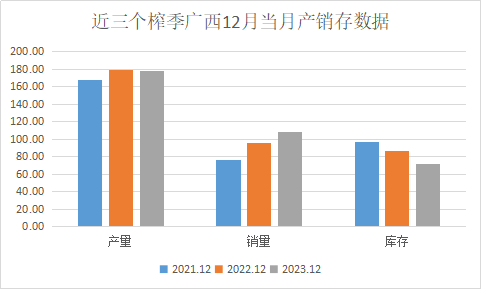

虽然本榨季广西预估大幅增产,但由于前期糖份不佳,糖厂主动推迟开榨,12月产量与减产的上榨季相比不增反减,因上一榨季陈糖提早售罄、榨季初期的有效预售,既提前锁定价格风险又形成了相对良好的库存结构。但是广西取得108.5万吨的单月销量,创下十个榨季以来最高水平,既可以说明销区和贸易商库存薄弱,同时由于过大的预售量也不可避免的影响了现货市场的采购氛围,甚至是预支了部分1月的销售空间。

从价差上看,广西糖仍比云南糖报价低100元左右,比加工糖低400元左右,导致云南糖的辐射范围缩减至西南周边地区,而加工糖由于价格过高、可流通量偏少基本只在周边市场销售,广西糖成为了销区主要的采购地。后期如果价差能够继续维持,广西糖的消化也将继续保持优势。

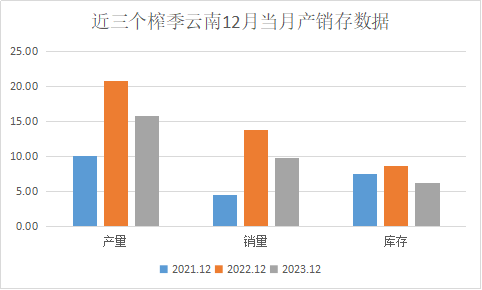

(三)云南:陈糖基本消化完毕,新糖报价高于广西

与广西相比,云南的产、销、存数据就没有这么亮眼。由于境外甘蔗在途时间过长,影响了糖份和质量,加上云南12月份阴雨天气偏多,国产甘蔗糖份也偏低,导致同样是预估增产的本榨季12月产量不及去年同期。与广西不同的是,云南直到12月底仍有极少量的陈糖未消化完毕,在一定程度上影响了新糖的销售,加上新糖报价一直高于广西,导致云南产、销存同比均出现下降,总体而言12月份基本不存在累库压力。

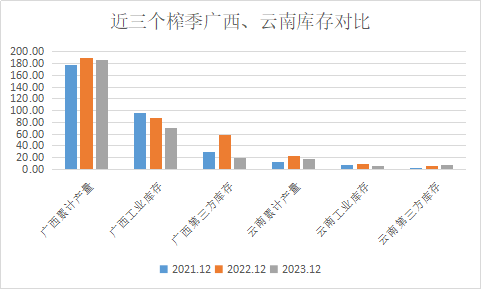

(四)第三方库存:入库量大幅下降,销售转化率高

从上图可以清晰的看出,即使是在增产年份,广西的库存尤其是第三方库存仍明显少于前两个榨季,第三方库存比工业库存少约50万吨,可见贸易商提糖后转存第三方仓库的量很少,绝大部分都运至销区并消化。云南由于主要销售陈糖的原因,第三方库存累积略大于前两个榨季。总体看,12月份食糖销售即消化的比例非常之高。

二、进口数据:预计略有减少,对市场影响力削弱

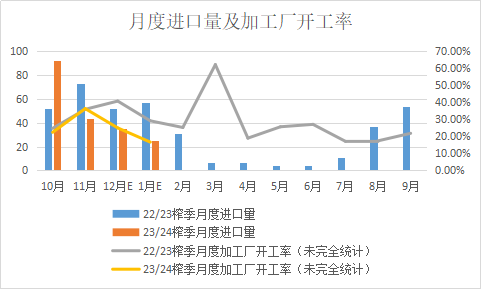

(一)进口及加工糖:季度进口量预计同比基本持平,开工率持续走低

22年四季度累计进口食糖177万吨左右,23年四季度虽然11月、12月进口量大幅少于同期,但由于10月进口量巨大,整个季度进口量预计同比略减几万吨。进入1月,由于原糖价格急剧下跌,之前采购的原糖已跌价100美元/吨左右,不排除此前的买船会转手或洗船交易,预计1月份进口量持平或不及同期,整个季度的进口量因船表变动过大,暂难估算,但估计商业进口偏少,由于价格原因对市场更多是补充而非冲击。

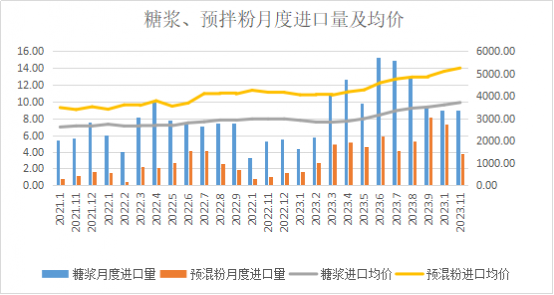

(二)糖浆及预拌粉:内外价差倒挂,预计1月后糖浆供应紧张

至11月,由于外盘糖价高企,糖浆及预拌粉的进口量逐步减少,价格却一路上涨。由于国内糖价大跌、泰国刚开榨等原因,12月份两项进口量预计仍将持续减少。以折糖价计,糖浆的国内码头报价已在6200元以上,但由于出口国报价上涨,糖浆采购至国内成本在6300以上,价格内外倒挂再加上临近春节,贸易商可供销售的糖浆大幅减少,部分贸易商甚至已经暂停进口。

三、1月产销预计:预计产量增加明显,销量偏利多

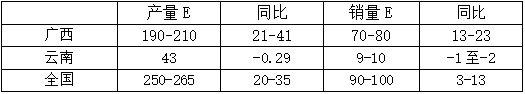

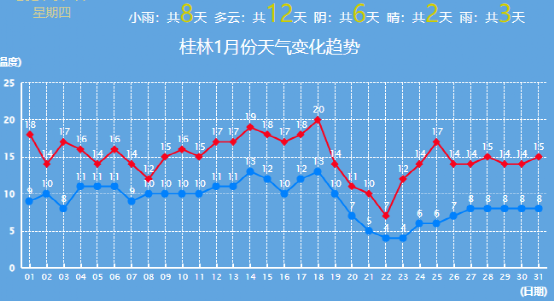

12月天气良好,利于糖份累积,11月底累计产糖率11.99%,预计12月份糖份可回升至12%-12.15%之间,但天气预报表明广西1月整体多为小雨天气,晴天仅有2天,温度多在10-25度之间,温差缩小、晴天少、总体气温偏高(下图为广西最冷的桂林市一月天气预报),理论上有利于甘蔗生长但不利于糖份增加。因此,广西12月份的产糖将受到两方面的影响:一是糖分累积不及预期,二是雨天是否影响砍收进程,由于不确定性较大,如若不利影响占优则产量在190万吨或者更低一些,如若有利于生产则产量或将达210万吨左右。总体看,12月28日后广西糖厂全部开榨,如能满负荷生产再叠加糖份较佳,产量将偏大。

销售方面,今年除夕2月9日,比上榨季延后20天左右,春节备货时间延长,糖企也反应在不考虑预售的情况下,1月上旬销售情况好于上个月。而不利之处在于12月预售导致单月销量创十年新高,挤占了1月的销售空间。不考虑春节备货,广西近几个榨季以来的单月销量多在50万吨左右,但今年陈糖消化完毕、加工糖供应减少,销区采购以广西糖为主,综合各方面情况后,预计1月广西单月销量在70-80万吨左右。值得注意的是,若1月价格相对持稳,春节需求得以正常进行则有利于销量增加,若价格连续下跌严重影响采购信心,则引发需求负反馈,加大库存累积压力。

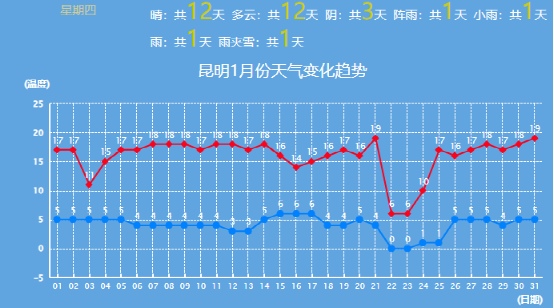

云南1月天气转好,与12月比温差接近,总体利于甘蔗生长及榨糖生产,但境外甘蔗入境一直没能恢复正常,入境甘蔗量暂难估计。由于报价一直高于广西糖,除部分具有地域优势的销区外,其它销区会更倾向于采购广西糖。因此,即使春节延后增加了采购时间,预计产量与销量仍是略有下降。

从全国看,其实销区库存从11月底、12月初开始就是极薄弱的,12月的销量更多是在补充即用即买的刚需。真正的春节备货或许在12月最后一周左右才开始,正常情况下可持续至1月20日左右,再加上商家略备一些货待开年卖,因此虽然不少商家反应春节备货的情况没有预期好,但是也一直在持续的走货。大多数商家因为担心价格风险,一般是有了订单才启动产区采购,货物流转很快,所以对于全国的销量持偏好的预期,同比预计销量增3-13万吨左右。

四、国产糖估产调整:广西产量上调,受益于糖份提高

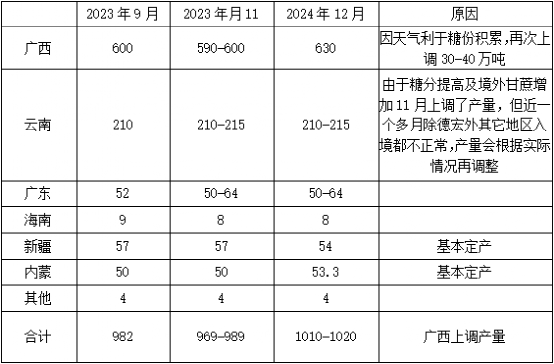

在榨季初期对广西进行调研估产时,田间锤度很低,后期因天气配合加上良种普及,糖份逐步提高。近几个榨季以来,广西每月产糖率提升大概在2%左右,考虑到榨季开榨以来阴雨、小雨天气较多,将糖份暂时上调在12.15%左右,使广西糖估产量继续提高。云南增产由于境外甘蔗的不确定性仍需打个问号,总体看全国国产糖量约在1000万吨出头。但与年均1550万吨的消费量比,仍有500多万吨的缺口。一季度应以国产糖的供应为主,其它糖源的补充有限,如果全国连续两个月保持偏高的销量,有利于减轻后期累库压力。

五、月度观点:维持震荡整理,单边行情的走出需要新的指引

SR2405合约价格震荡区间:6000-6500,核心区间6150-6400

现货价格区间:6350-6550

虽然国际、国内整体处于增产年景,但期货、现货绝对价格从上榨季最高点下跌了千元左右,很大程度上消化了增产的利空。但新的价格认知还未形成,期货市场的底部仍需确认,现货价格的认可也需要得到销量的持续配合。

1月处于春节备货的黄金期,即使终端和商家采购谨慎,刚需用糖也将对糖价形成支撑,春节备货的完成度越好,对糖价的支撑就越明显,反之亦然。国际糖在增产与印度或可再出口的利空后,基本也没有新的消息指引,市场转向了对北半球国家减产后的供应担忧,当下全球市场过度依赖巴西,一旦巴西产量或出口出现波动,对原糖的影响将放大。

总体看,在春节备货期未结束前,现货相对坚挺,期货市场也在急剧下跌后迎来反弹,但目前看反弹的力度弱于预期,市场信心仍未恢复。预计国内将跟随外盘继续整理,随着时间后移,若反弹迟迟不能突破核心区间上沿,阻力会随着时间累积,不排除再次探底的可能。

热线:4006-230057

信息:0772-3023699

商城:0772-3023997