一、产销数据及解析

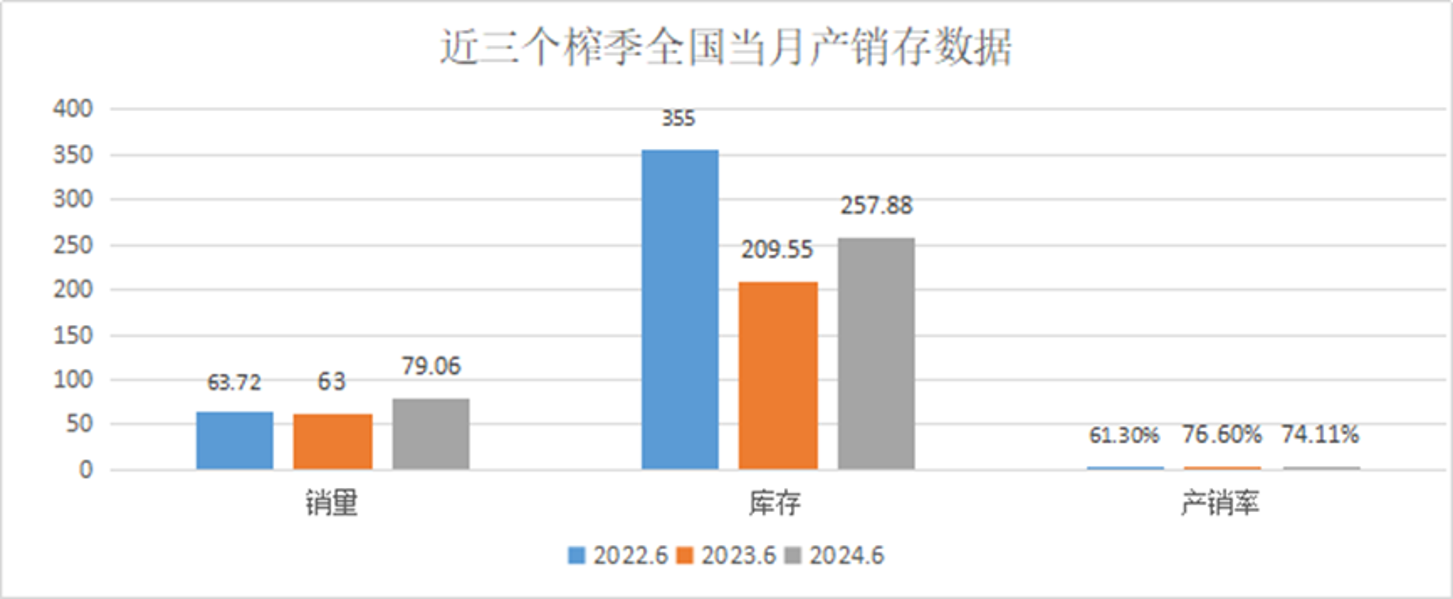

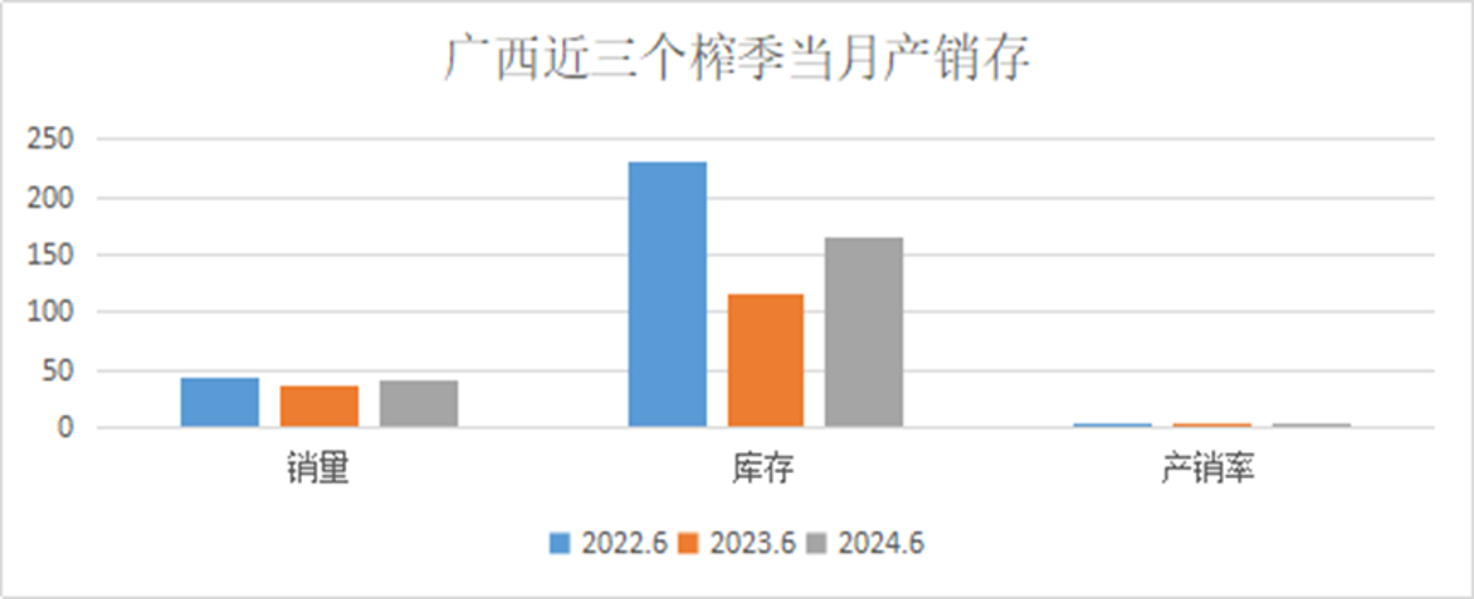

从产销数据看,现货层面依然保持偏乐观,国内自产糖的产销存数据保持良性状态。但销量没有大的惊喜,库存也没有大幅下降,保持一个平稳向好的趋势。在没有其它变量的情况下,仍对期现价格形成支撑,但现货层面也没有推动价格持续大幅上涨的动力。

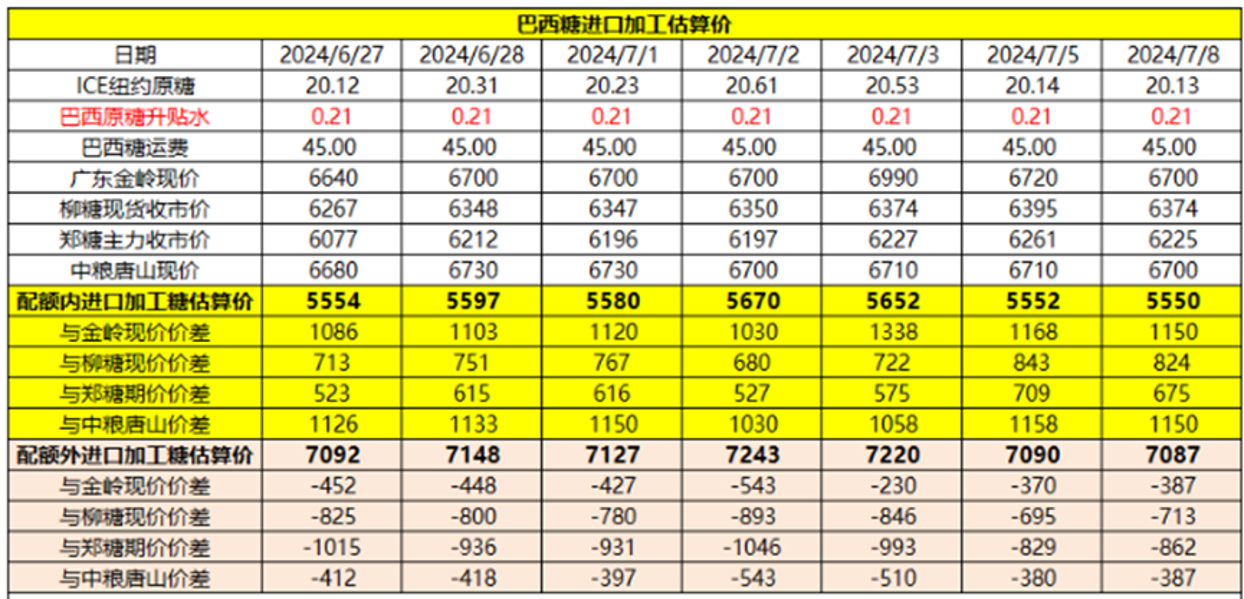

二、价格数据及解析

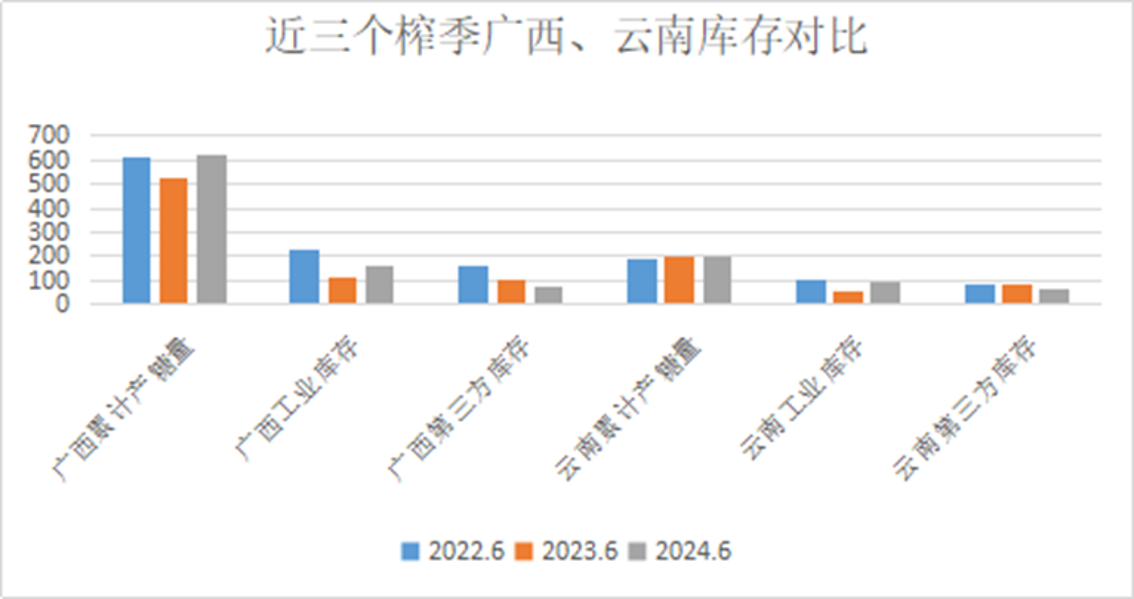

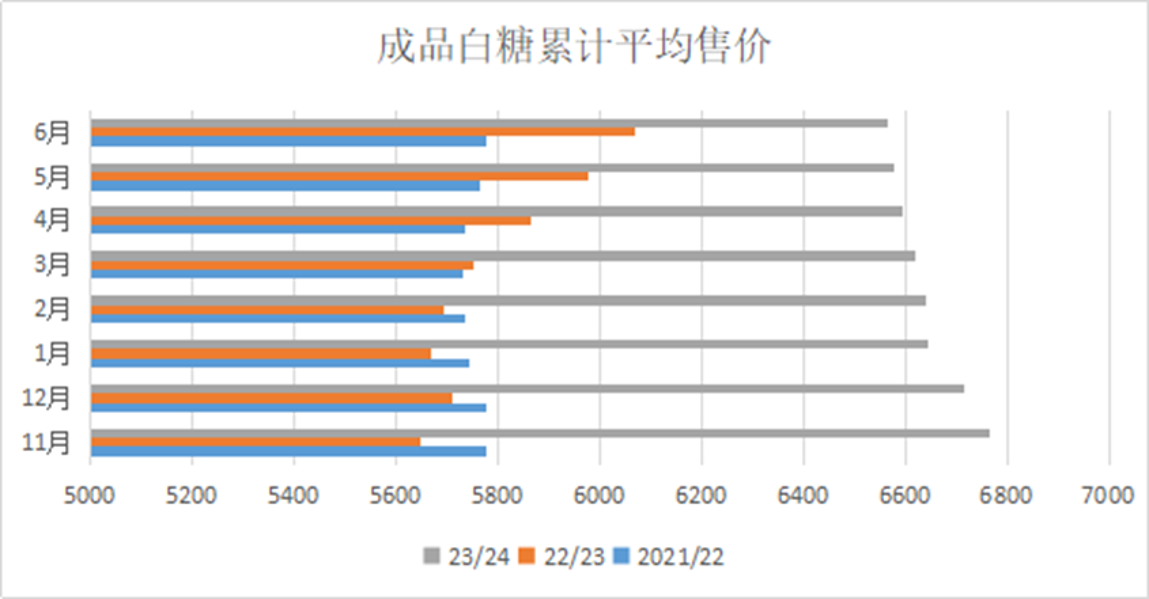

从月均销售价格看,国产糖售价处于近三个榨季的高位,但从榨季开始至今,累计月均价出现小幅下调的趋势,随着后期进口糖源的上市补充,不排除月度均价继续缓慢下滑。现榨季仅剩3个月,最终榨季均价预计维持在6400以上或左右。从价差看,广西/云南价差在120元左右,比上月同期下跌了70元,加工/广西价差在150元左右,同比上涨60元,因此上月云南单月销量26.13万吨创下历史第三高水平,销售情况喜人去库良好,加工糖的去库存也很顺利。当前价差大概处于历史的中值水平,这对各糖源均是较为理想的比价关系,各类糖源能相对均衡的去库存。

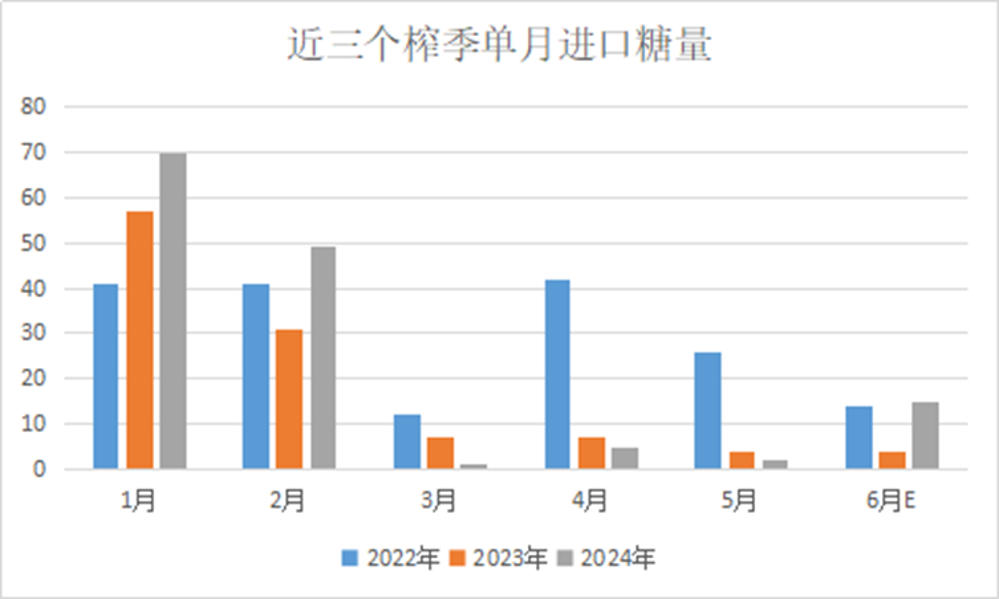

三、进口数据

5月食糖进口量创下了2万吨的地量,3-5月的累计进口量仅有8万吨,预计国内加工糖库存也消耗得差不多了,在一定程度上减轻了三季度巨量进口带来的冲击。6月预计进口量在15-20万吨左右,略有恢复,但依然偏少。进口糖源的大量补充预计在7月下旬甚至8月中旬后,如果进口糖源补充延后,利多方面是在本榨季期间国产糖将维持定价优势,利空方面则是新榨季的开局或将叠加增产+进口糖上市的两重利空因素。

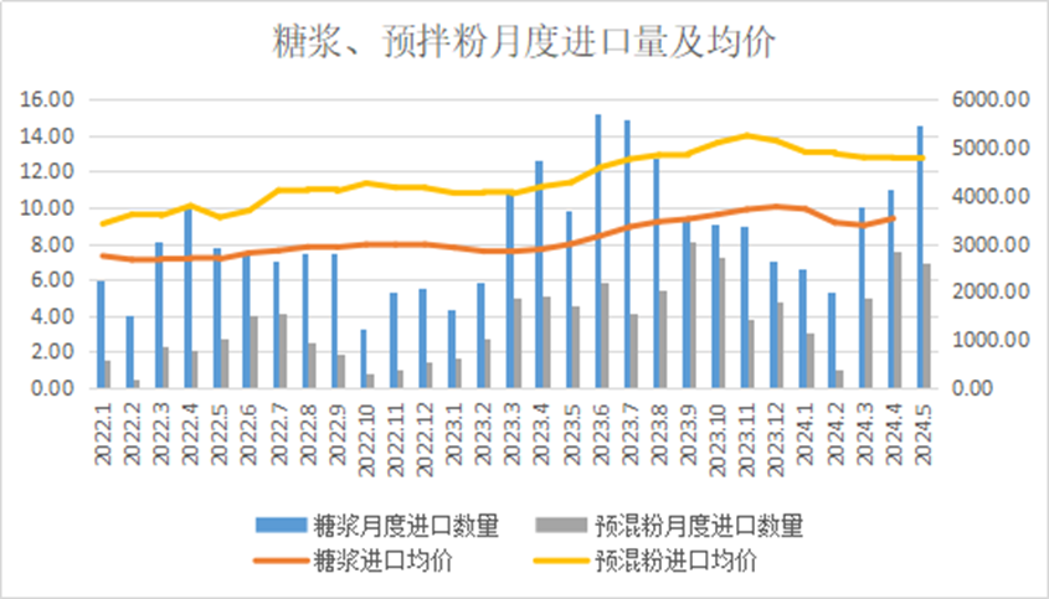

糖浆的进口量在5月创下了14.61万吨的榨季新高,预拌粉也维护6.88万吨的偏多进口量,这几乎是历史的最高水平。但在进口糖量极度萎缩的月份里,加之国产糖库存结构偏好的利多对冲,对现货市场的影响没有预期大。糖浆进口成本在3500左右,同比上月增加200元左右。预拌粉进口成本在4800左右,基本与前几个月持平。由于与国产糖价差依然存在,6月糖浆、预拌粉进口量维持偏多预期。

四、七月产销预估

6月预估销量

6月预估销量 |

6月实际销量 |

6月预估库存 |

6月实际库存 |

|

广西 |

45 |

41.8 |

162 |

165.2 |

云南 |

15 |

26.13 |

71 |

59.91 |

全国 |

75 |

79.06 |

262 |

257.98 |

7月预估销量

销量 |

同比 |

库存 |

同比 |

|

广西 |

35 |

9 |

131 |

42 |

云南 |

15 |

0 |

45 |

5 |

全国 |

65 |

15 |

198 |

40 |

总体看,6月全国实际销售数据比预计值多4万吨,比前两个榨季增加了14万吨左右。进口糖的供应有限确保了国产糖良好的去库存节奏。夏季的采购高峰一般在6月结束,但考虑到销区以需定采的情况较多,进口糖大量到港再加工上市的时间预计要到8月后,预计7月销量保持偏好预估。截止6月底全国库存为257.98万吨,若月均销量在70万吨左右,至9月底榨季末结转库存仅50万吨左右。如果后期中秋备糖量较大,国产糖库存有可能会迎来质变。

五、七月观点

郑糖2409合约:6000-6500

现货:6400-6600

6月,国内期货主力合约走了了个V字型,可见国内基本面依然没有根本性变化,7月初的价格回到了6月初的位置。市场缺乏趋势性动力,主要跟随外盘波动。国内现货层面仍对国内期价形成支撑,价格在短时下破6100低点后快速回抽,再次来到6300的压力位。国际糖价依托天气等题材,持续反弹一个月,当下也来到了关键点位。如能突破并站稳21美分,那国际糖价仍可看高一线,否则依然是下跌趋势中的反弹。国内也是如此,向上6300-6500区间的压力若能突破,技术上将形成月度上涨趋势中的回踩确认,有再次上涨的可能。不过,从基本面上看,当下又找不到强力突破上方压力的动力。仅从国内看,在三季度大量进口糖补充国内市场尚未兑现前压力一直存在,7月形成突破上涨行情可能性偏低。

糖市一直有“七死八活九回头”的说法,或许今年也会走上这个套路。7月现货支撑在历经多次期价探底后力度会减弱,如果市场整体情绪不佳或是外盘突破失败再次下跌,不排除国内糖价再次探底。但如果后期进口糖的供应压力在集中兑现时市场已消化、或是国产糖去库情况更理想、下半年国家的宏观政策更有力等利好出现,或许糖市会迎来一波转机,然后再重归下榨季基本面的影响。

热线:4006-230057

信息:0772-3023699

商城:0772-3023997